Kas ir kredīta pārstrukturēšana - pilnīgs koncepcijas pārskats + 5 galvenie kredīta parāda pārstrukturēšanas posmi

Sveiki, dārgie Rich Pro lasītāji! Šajā rakstā mēs runāsim par kredītu pārstrukturēšanu - kas tas ir, kādi ir kredītu pārstrukturēšanas veidi, kā jūs varat pārstrukturēt aizdevuma parādu.

Pēc raksta lasīšanas līdz beigām jūs uzzināsit arī:

- kādu iemeslu dēļ tiek veikta kredīta pārstrukturēšana;

- kurš gūst labumu no šīs procedūras - aizņēmējam vai bankai;

- ko eksperti sniedz par bankas izvēli;

- kas jums jāzina, pirms veicat parāda pārstrukturēšanu aizdevumam.

Publikācijas beigās atradīsit atbildes uz populārākajiem jautājumiem par šo tēmu.

Tātad, mēs sākam!

Par to, kas ir kredīta pārstrukturēšana un kā veikt kredīta parāda pārstrukturēšanu, lasiet mūsu numurā

Par to, kas ir kredīta pārstrukturēšana un kā veikt kredīta parāda pārstrukturēšanu, lasiet mūsu numurā

1. Kas ir kredīta pārstrukturēšana - koncepcijas pārskats

Pirms sākat izpētīt pārstrukturēšanas teorētiskos pamatus, jums vajadzētu saprast, ko nozīmē šī finanšu procedūra.

Kredīta pārstrukturēšana - Tie ir īpaši pasākumi, ko piemēro parādniekiem, kuriem ir bijis grūti samaksāt aizdevumu. Šajā procesā tā veic procentu likmju, kā arī maksājumu lieluma un laika pārskatīšanu.

Šīs procedūras būtība ir nodrošināt aizņēmējam noteiktas priekšrocības. Mērķis ir mēģināt mainīt sarežģīto situāciju un atjaunot maksājumu iespējas.

Ja aizņēmējam ir grūtības, kuru dēļ nav iespējams turpināt veikt regulārus maksājumus par aizdevumu, viņam nevajadzētu paniku. Neignorējiet grūtības un domājiet, ka situācija pati par sevi uzlabosies. Diemžēl bez aktīvas darbības šādas problēmas netiek atrisinātas. Ja aizņēmējs izvairās no saziņas ar aizdevēju, kad nav iespējams veikt maksājumus, viņš rīkojas absolūti nepareizi.

Pareizākais risinājums šādām grūtībām būtu sazināties ar banku. Ir svarīgi situāciju aprakstīt pēc iespējas godīgāk. Ļoti bieži aizdevējs ar šādu aizņēmēja rīcību dodas viņu satikt. Rezultātā jūs varat saņemt priekšlikumu veikt pārstrukturēšanas procedūru.

Visbiežāk kredīta pārstrukturēšana tiek uzsākta šādu iemeslu dēļ:

- slimība vai ievainojums, kā arī nelaimes gadījumi, kas izraisīja invaliditāti;

- bērnu piedzimšana, atvaļinājums viņu aprūpei vai šķiršanās, kas izraisīja aizņēmēja izdevumu līmeņa paaugstināšanos;

- galvenā ienākumu avota zaudēšana, ieskaitot darba zaudēšanu, aiziešanu pensijā, uzņēmējdarbības pārtraukšanu, darba devēja kavēto algu;

- aizdevējs maina aizdevuma atmaksas nosacījumus;

- ja līgums tiek izpildīts ārvalstu valūtā - spēcīgas kursa izmaiņas.

Vienmēr tiek pieņemts lēmums pārstrukturēt aizdevuma parādu individuāli. Bet, lai banka izpildītu aizņēmēja prasības, iemesliem jābūt ļoti nopietniem. ☝Turklāt, Var būt nepieciešami dokumenti, kas apstiprina grūtības, kā arī aizņēmēja pašreizējais finansiālais stāvoklis. Bet dažos gadījumos pārstrukturēšanu veic bankas, lai gūtu ienākumus.

Procedūru var piemērot ne tikai fiziskām, bet arī juridiskām personām. Pat valstis dažreiz veic parāda pārstrukturēšanu. Šī procedūra ir līdzīga refinansēšana vaiaizdevuma refinansēšana.

Bieži vien pārstrukturēšana tiek veikta pēc tiesas par indivīda bankrotu. Jebkurā gadījumā šī procedūra ietekmē aizņēmēja kredītvēsturi. Tomēr jums nevajadzētu to uzskatīt tikai par negatīvu procesu. Bieži vien viņa ir vienīgā iespēja izkļūt no parādu bedres. Pārstrukturēšana var palīdzēt atjaunot maksātspēju.

2. Kas gūst labumu no parāda pārstrukturēšanas par aizdevumu bankai vai aizņēmējam?

Daudzi mēģina saprast: Vai pārstrukturēšana ir izdevīga parādniekiem vai ir izdevīga tikai kreditoram (bankai). Faktiski visbiežāk šī procedūra dod zināmu ieguvumi gan pirmais, gan otrais:

- Pēc pārstrukturēšanas pabeigšanas aizņēmējiem tiek dota pauze, kas ļauj noteikt finanšu stāvokli;

- Tajā pašā laikā kreditors saņem maksājumus par kavējumiem, kas viņam ir neizdevīgi.

Banku organizācija ir ieinteresēta samazināt neapmaksāto aizdevumu skaitu. Tas notiek arī tāpēc, ka finanšu tirgu uzraudzītājs (Krievijas Banka) pieprasa izveidot rezervēt aizdevumiem ar samazinātu vērtību, kā arī tiem, par kuriem maksājumi netiek saņemti.

Šādas rezerves izveidošanu veic no kredītiestādes tīrās peļņas. Tā vērtība ir diezgan liela. Jo mazāks parāds, jo mazāka summa jums jāpavada rezerves izveidošanai. Galu galā tas novedīs pie neto peļņas pieauguma. Tāpēc aizdevuma pārstrukturēšana bankai ir izdevīgāka nekā tās bezcerīgās atzīšana.

Ja jūs uzskatāt procedūru no parādnieka viedokļa, viņš var gūt nopietnus ieguvumus. Tomēr praksē pārstrukturēšana tiek reti izmantota.

Faktiski, ja aizņēmējs saprot, ka aizdevuma samaksa saskaņā ar iepriekšējiem nosacījumiem viņam kļūst apgrūtināta, nav jēgas gaidīt, kad situācija pasliktināsies. Labāk ir sazināties ar kreditoru, izskaidrot situāciju un pieprasīt pārstrukturēšanu.

Bankas, saprotot, ka situācija patiešām ir grūta, bieži dodas pie saviem klientiem. Viņi var mainīt maksājumu grafiku vai samazināt to lielumu. Starp citu, dažos gadījumos kredīta organizācijas pašas saviem klientiem piedāvā attiecīgo procedūru. Tas ir saistīts ar vēlmi optimizēt naudas līdzekļus.

Lai sāktu pārstrukturēšanu, banka prasa ievērot šādus nosacījumus:

- nopietnas finansiālas grūtības aizņēmējam, kas var kļūt par procedūras iemeslu;

- parādnieks pagātnē nekad nav ļāvis veidot parādu;

- iepriekš klients neizmantoja pārstrukturēšanu;

- aizņēmēja vecums nepārsniedz 70 gadus vecs.

Lūdzu, ņemiet vērā: ir daudz vieglāk organizēt pārstrukturēšanu kredītiestādē nodrošinātiem aizdevumiem, piemēram pēc nodrošinājuma pieejamības.

Ņemot vērā attieksmi pret pārstrukturēšanas procedūru, bankas var iedalīt:

- Lojālas bankas bieži viņi noraksta līgumus un soda naudas no klientiem, pēc kura viņi slēdz jaunu aizdevuma līgumu uz izdevīgākiem noteikumiem. Neskatoties uz to, ka jums joprojām ir jāveic maksājumi par aizdevumu, šī iespēja ir visizdevīgākā aizņēmējam. Tomēr ir jēga lūgt bankai apstiprinājumu, ka iepriekšējais aizdevuma līgums ir faktiski izbeigts. Šis fakts ir jādokumentē. Lai izbeigtu iepriekšējo līgumu, tiek sastādīts īpašs līgums, kuru paraksta gan banka, gan aizņēmējs, vai sertifikāts tiek vienkārši izsniegts klientam.

- Cietās bankas ir kategoriskāki pret klientu. Šādi kreditori sāk draudēt parādniekam ar parādu piedziņu, izmantojot tiesu un iekasēšanas aģentūras, par citu nopietnu seku iestāšanos. Tikai tad, ja klients neatsāk maksājumus, viņam tiek piedāvāts sastādīt jaunu līgumu. Šajā gadījumā aizdevuma summa palielinās par uzkrāto procentu, soda naudas un procentu summu. Protams, šādi nosacījumi nav izdevīgi aizņēmējiem. Tomēr tos var izmantot situācijās, kad vienkārši nav cita ceļa.

Ja banka atsakās veikt pārstrukturēšanas procedūru vai piedāvā nelabvēlīgus apstākļus, var būt jēga sākt bankrota procedūru.

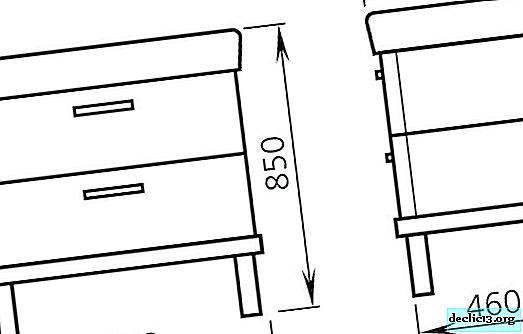

Galvenie aizdevumu parāda pārstrukturēšanas veidi

Galvenie aizdevumu parāda pārstrukturēšanas veidi

3. Kredītu pārstrukturēšanas veidi - 7 galvenie veidi

Pastāv vairāki kredīta parāda pārstrukturēšanas veidi. Visbiežāk to izvēli nosaka aizņēmēja un kredītiestādes vienošanās. Daudz retāk izvēles tiesības tiek piešķirtas klientam.

Zemāk ir parādīti izplatītākie pārstrukturēšanas veidi, kas tiek izmantoti lielākajā daļā kredītorganizāciju Krievijā.

1. veids. Kredīta brīvdienas

Sniedzot kredītbrīvdienas, aizņēmējam ir atļauts noteiktu laiku neveikt aizdevuma maksājumus. Periodā var tikt nodrošināta iespēja nemaksāt aizdevumu no vairākiem mēnešiem līdz gadam.

Šādas pārstrukturēšanas reģistrācijas iemesli visbiežāk ir:

- bērna piedzimšana;

- darba zaudēšana;

- iesaukšana militārajam dienestam armijā.

Kredīta brīvdienas ir labākais risinājums aizņēmējam. Tā kā nav nepieciešams veikt maksājumus, parādniekam izdodas noteikt finansiālo stāvokli. Viņš var iegūt darbu, atrast citus ienākumu avotus.

Vērts padomāt! Bankām kredītbrīvdienas ir nerentablas. Šajā periodā finanšu iestāde nesaņem absolūti nekādus maksājumus. Tāpēc apsvērto pārstrukturēšanas veidu izmanto ārkārtīgi reti.

Viena no kredītbrīvdienu šķirnēm ir tāda, ka netiek maksāti pamatparādi, par kuriem tiek maksāti ikmēneša procenti. Šajā gadījumā jums būs jāturpina samaksāt daļu parāda. Bet jebkurā gadījumā būs iespējams saņemt atelpu un uz laiku atbrīvoties no bankas prasībām.

2. tips. Likmes samazināšana

Viens no pārstrukturēšanas veidiem ir aizdevuma procentu samazināšana. Šī iespēja ir iespējama parādniekiem ar skaidru kredītvēsturi. Par to, kā noteikt kredītvēsturi, lasiet vienā no mūsu rakstiem.

Izmantojot šāda veida pārstrukturēšanu pārmaksātā summa nemainās, un dažreiz palielinās. Tomēr ikmēneša maksājumu lielums tiek samazināts, kas palīdz tikt galā ar finanšu problēmām.

3. tips. Sodu un soda naudas norakstīšana

Dažas kredītorganizācijas kā pārstrukturēšana noraksta no kredītņēmējiem atsavināt, kas atspoguļo kopējo soda naudas summu. Dažreiz šāda veida maksājumi kavējas ar šādu maksājumu veikšanu.

Paturiet prātā: Šādu pārstrukturēšanu var gaidīt tikai ārkārtējos gadījumos. Nepieciešami dokumentāri pierādījumi par nopietnām finansiālām grūtībām vai tiesa, kas pasludina fiziskas personas bankrotu.

4. tips. Aizdevuma līguma pagarināšana

Aizdevuma līguma pagarināšana vai pagarināšana nozīmē aizdevuma termiņa pagarināšanu. Tajā pašā laikā tiek samazināts ikmēneša maksājums. 📛Ir svarīgi saprast: šāda pārstrukturēšana noved pie izaugsme aizdevuma pārmaksa.

Paildzināšana var būt lieliska iespēja saņemt aizdevuma pārtraukšanas atlikšanu. Šajā gadījumā maksājumi netiek atcelti. Palielinās tikai laika periods.

5. tips. Aizdevuma valūtas maiņa

Pirms krīzes daudzi kredītņēmēji izsniedza kredītus ārvalstu valūtā. Tomēr pēdējā laikā likme ir ievērojami palielinājusies grown. Tā rezultātā lielākajai daļai parādnieku kļuva gandrīz neiespējami veikt maksājumus par šādiem aizdevumiem.

Parādu konvertēšana rubļos Tas izrādās izdevīgs kredītņēmējiem. Bankai tas nozīmē zaudēt daļu peļņas. Tāpēc attiecīgais tips tiek izmantots ārkārtīgi reti.

Skats 6. Maksājuma lielumu samazināšana

Šī opcija ir ļoti līdzīga pagarināšanai, tas ir, termiņa pagarināšanai. Šie divi veidi atšķiras tikai ar procedūras projektēšanas principiem.

Attiecīgā pārstrukturēšana ir saistīta ar: automātiska aizdevuma pagarināšana. Turklāt arī kopējā pārmaksātā summa ir palielinās. Tas izskaidrojams ar to, ka aizņēmējs turpina maksāt procentus par kopējo parāda summu.

Skats 7. kombinēts

Šī opcija ietver vairāku veidu pārstrukturēšanas elementu apvienojumu. Šī procedūra ir diezgan sarežģīta, un tā nav formalizēta visās bankās. Šādas pārstrukturēšanas izmantošanai ir nopietni iemesli.

Tādā veidā Aizdevuma pārstrukturēšanai ir dažādas iespējas. Tās atšķiras pēc procedūras un procedūras sarežģītības.

5 secīgi kredīta pārstrukturēšanas posmi

5 secīgi kredīta pārstrukturēšanas posmi

4. Kā pārstrukturēt aizdevuma parādu - soli pa solim

Neatkarīgi no pārstrukturēšanas veida procedūra tiek veikta saskaņā ar vienu shēmu. Eksperti iesaka iepriekš izpētīt algoritmu, lai būtu vieglāk orientēties soļos.

1. solis. Anketas aizpildīšana

Jūs varat saņemt bankā aizpildītu veidlapu. Nav vispār jādodas uz nodaļu, veidlapu tiešsaistē varat atrast vietnē. Anketā ir informācija ne tikai par pieteikuma iesniedzēju, bet arī par aizdevumu, par kuru viņš vēlas pabeigt pārstrukturēšanu.

Lai novērtētu parādnieka finansiālās iespējas, bankai nepieciešama informācija par tās ienākumu apmēru, ko apstiprina attiecīgais sertifikāts, kā arī par pamata izdevumiem. Būs noderīgi norādīt to īpašumu sarakstu, kuri pieder aizņēmējam.

Anketas sadaļā, kas veltīta kārtējam aizdevumam, ir jāatspoguļojas ikmēneša maksājumu summa, parāda atlikums. Turklāt tam ir liela nozīme iemesls, kāpēc vēlas pārstrukturēties. Ja plānojat formalizēt hipotēkas aizdevuma procedūru, papildus jums būs jāiesniedz bankai dokumenti par nekustamo īpašumu, kas darbojas kā ķīla.

Mēs iesakām arī izlasīt mūsu rakstu par hipotēku refinansēšanu.

Dažas bankas ļauj jums norādīt, kā aizņēmējs vēlas veikt pārstrukturēšanu. Protams, nav garantijas, ka parādnieka vēlmes tiks izpildītas. Tomēr jebkurā gadījumā kredītiestāde tos ņems vērā.

2. solis. Pieteikuma forma bankā

Šajā posmā aizpildīts pieteikums ir jāiesniedz kredītiestādē. To var izdarīt ne tikai apmeklējot bankas biroju, bet arī tiešsaistē.

3. solis. Saziņa ar aizdevuma virsnieku

Pēc pieteikuma izskatīšanas aizņēmējs tiks uzaicināts uz bankas filiāli. Šeit, sazinoties ar aizdevuma virsnieku, tiek apspriesta pašreizējā situācija, kā arī izvēlēta optimālā pārstrukturēšanas shēma.

4. solis. Dokumentu iesniegšana

Šajā posmā bankai ir nepieciešams nodrošināt dokumentu paketi. Tradicionāli tajā ietilpst:

- aizdevuma pārstrukturēšanas pieteikums;

- personu apliecinoša dokumenta oriģināls un kopija;

- pašreizējais aizdevuma līgums;

- dokumentāri pierādījumi par pašreizējo finanšu stāvokli.

Lejupielādējiet aizdevuma pārstrukturēšanas pieteikumu - paraugs

Lejupielādējiet aizdevuma pārstrukturēšanas pieteikumu - paraugs

5. solis. Pārstrukturēšanas līguma reģistrācija

Ja banka pieņem pozitīvu lēmumu par pārstrukturēšanu, pamatojoties uz pieteikuma un iesniegto dokumentu izskatīšanas rezultātiem, tiek sastādīts jauns līgums. Tajā ir sīka informācija par izmantoto pārstrukturēšanas shēmu.

Ņem vērā: ja piedalās sākotnējā līgumā galvojums nu līdzaizņēmējspārstrukturēšana bez viņu piekrišanas neizdosies.

Pirms jauna aizdevuma līguma parakstīšanas aizņēmējam tas ne tikai rūpīgi jāizlasa, bet arī jāpārliecinās, ka iepriekšējais ir slēgts. Visbiežāk, atbalstot abus parakstītos vienošanāsvai atbilstošo palīdzēt.

☝ Arī pārstrukturēšanas laikā nav vērts parakstīt līgumu, kamēr parādniekam nav iesniegts jauns maksājumu grafiks. Ir svarīgi pārliecināties, ka aizņēmējs var rīkoties ar maksājumiem.

Ja kredītiestāde atsakās veikt pārstrukturēšanu, eksperti iesaka pieprasīt parādniekam rakstisks pamatots negatīva lēmuma apstiprinājums.

Nākotnē, ja banka iesūdz tiesā aizņēmēju, šāda dokumenta pieejamība var būt ļoti noderīga. Ja tiesa saskata vēlmi nomaksāt savus parādus apvienojumā ar bankas nevēlēšanos tos izpildīt, ir pilnīgi iespējams, ka lēmums kreditoram uzliks pienākumu veikt pārstrukturēšanas procedūru.

5. Kā izvēlēties kredītiestādi pārstrukturēšanai - ekspertu konsultācijas + TOP-3 banku pārskats

Aizņēmumu pārstrukturēšanu bieži izmanto parādnieki, lai nomaksātu esošo aizdevumu, izsniedzot jaunu. Ja aizdevums tika iegūts nelabvēlīgos apstākļos, ir jēga sazināties ar to pašu kredītorganizāciju, lai ņemtu jaunu aizdevumu, lai nomaksātu esošo parādu.

Izvēloties banku, kurā tiks veikta pārstrukturēšana, aizņēmējam jāņem vērā vairāki kritēriji:

- kredītorganizācijas reputācija;

- komisijas maksa, kas tiek iekasēta jaunā līguma izpildes laikā;

- Bankas politika attiecībā uz pārstrukturēšanu;

- nosacījumi jauna aizdevuma piešķiršanai.

No milzīgā banku saraksta, kas darbojas Krievijā, nav viegli izdarīt pareizo izvēli. Tāpēc ir jēga atsaukties uz ekspertu izstrādātajiem vērtējumiem. Zemāk ir parādīti 3 populāras kredītorganizācijaskuri aktīvi reklamē pārstrukturēšanas pakalpojumu.

1) Maskavas VTB banka

Maskavas VTB banka sniedz aizdevumu pārstrukturēšanas pakalpojumus, ieskaitot tos, kas izsniegti citās kredītorganizācijās. Pietiek ar iesnieguma iesniegšanu, lai ievērojami samazinātu parāda slogu ģimenes budžetam.

Maskavas VTB banka sniedz aizdevumu pārstrukturēšanas pakalpojumus, ieskaitot tos, kas izsniegti citās kredītorganizācijās. Pietiek ar iesnieguma iesniegšanu, lai ievērojami samazinātu parāda slogu ģimenes budžetam.

Banka piedāvā pārstrukturēšanu ierēdņi ar īpašiem nosacījumiem.

Jūs varat izcelt vairākas bankas priekšrocības salīdzinājumā ar citām līdzīgām organizācijām:

- aizņēmējs var izvēlēties ērtāko ikmēneša maksājumu veikšanas datumu;

- apdrošināšana tiek izsniegta pēc brīvprātības principa;

- parādnieks var rēķināties ar garām kredītbrīvdienām.

Pārstrukturēšanas pieteikums neprasa daudz laika. Pēc pieteikuma iesniegšanas un nepieciešamo dokumentu iesniegšanas banka pieņem lēmumu ¼ stundas.

2) Sovcombank

Sovcombank ir unikāla kredītorganizācija, kas palīdz pilsoņiem, kuri saņem noraidījumus, visās bankās. Sazinieties ar šo uzņēmumu ir vienkāršākais, taču tajā pašā laikā pietiekami uzticams veids, kā uzlabot savu kredītvēsturi. Šeit tiek nodrošināts katrs klients individuāla pārstrukturēšanas programma.

Sovcombank ir unikāla kredītorganizācija, kas palīdz pilsoņiem, kuri saņem noraidījumus, visās bankās. Sazinieties ar šo uzņēmumu ir vienkāršākais, taču tajā pašā laikā pietiekami uzticams veids, kā uzlabot savu kredītvēsturi. Šeit tiek nodrošināts katrs klients individuāla pārstrukturēšanas programma.

Pietiek ar to, ka parādnieks internetā aizpilda pieteikumu par kredītorganizācijas resursiem. Pēc apstiprināšanas tā joprojām apmeklēs kredītiestādes biroju. Šeit, uzrādot personu apliecinošu dokumentu, jūs varat organizēt pārstrukturēšanu.

Starp Sovcombank priekšrocībām var minēt:

- iespēju samazināt maksājumus, palielināt aizdevuma nosacījumus;

- ķīlas priekšmeta saglabāšana;

- kredītbrīvdienu reģistrācija.

3) Starpbanku banka

Starpbanku banka darbojas tirgū ar 1995 gados. Mūsdienās klientiem tiek piedāvāts pilns finanšu pakalpojumu klāsts.

Starpbanku banka darbojas tirgū ar 1995 gados. Mūsdienās klientiem tiek piedāvāts pilns finanšu pakalpojumu klāsts.

Veicot pārstrukturēšanu attiecīgajā bankā, jūs varat paļauties uz vairākām priekšrocībām:

- spēja apvienot jebkuru banku izsniegto aizdevumu skaitu;

- var sasniegt kopējo pārstrukturēto aizdevumu summu 1 miljons rubļu;

- iespēja samazināt finansiālo slogu ģimenes budžetam.

Lai pabeigtu procedūru, ir pietiekami nosūtīt pieteikumu tiešsaistē, pēc tam iesniedzot nepieciešamos dokumentus un parakstot pārstrukturēšanas līgumu.

Salīdzināt pārskatītās bankas bija vieglāk, tajās pārstrukturēšanas galvenās iezīmes ir apkopotas tabulā.

Tabula: “TOP 3 populārākās pārstrukturēšanas bankas + pakalpojumu nosacījumi”

| Kredītu organizēšana | Iespējamā pārstrukturēšanas summa | Līguma termiņš | Solīt | Citas funkcijas |

| Maskavas VTB banka | Uz 3 miljons rubļu | No sešiem mēnešiem līdz 5 gados | Uz 15% gadā | Atvaļinājumu laikā jūs nevarat veikt maksājumus |

| Sovcombank | Maksimālais 3 miljons rubļu | Uz 3 gados | 12-14% GPL | Vislojālākie pensionāriem un cilvēkiem vecumā |

| Starpbanku banka | Uz 1 miljons rubļu | No sešiem mēnešiem līdz 5 gados | 14% gadā | Aizņēmējam ir tiesības anulēt komisijas un apdrošināšanas maksājumus |

📎 Izlasiet arī rakstu par to, kur saņemt aizdevumu bez atteikuma, pat ar sliktu kredītvēsturi bez izziņas un galvotājiem.

6. Lietas, kas jāapsver pirms aizdevuma pārstrukturēšanas - padomi un ieteikumi 📣

Pirms kredīta pārstrukturēšanas procesa uzsākšanas aizņēmējam ir jāsaprot, kāpēc viņš to dara. Ir svarīgi zināt: vai procedūra faktiski uzlabos finansiālo stāvokli.

Teorētiski pārstrukturēšana ir paredzēta, lai samazinātu aizņēmēja finansiālo slogu un atvieglotu parāda atmaksu.

Praksē situācijas uzlabošanos ne tuvu nav iespējams panākt. Bieži vien kredītiestādes pārliecina parādniekus, ka pēc pārstrukturēšanas viņiem būs vieglāk atmaksāt aizdevumu. Šādas reklāmas garantijas var aizvilināt aizņēmēju nopietni parāda caurums.

Ja parādnieks nesaprot pārstrukturēšanas finansiālās un juridiskās iezīmes, tas var nonākt situācijā, kad kļūst neiespējami parādu turpmāk apkalpot. Galu galā situācija var nonākt tiesā. Rezultātā būs ļoti nepatīkama sadarbība ar tiesu izpildītājiem, kuriem tiks nodotas tiesības prasīt parādu no aizņēmēja.

Lai izvairītos no nopietnām nepatikšanām, jums procedūras laikā jābūt īpaši uzmanīgam. Šajā gadījumā rūpīgi jāanalizē šādi punkti:

- vai ir iespējams norakstīt soda naudas, ja tās ir iekļautas kopējā parāda summā, jūs varat lūgt samazināt summu vai ikmēneša soda vietā izmantot vienreizēju sodu;

- liela nozīme ir tam, kāda veida pārstrukturēšana tiks izmantota;

- Pirms līguma parakstīšanas jāaprēķina kopējā pārmaksātā summa.

Ja līdz problēmas beigām aizdevums paliek ne vairāk kā sešus mēnešus, eksperti iesaka neizmantot pārstrukturēšanu, bet meklēt citas iespējas parāda nomaksai.

Faktiski cilvēkam bez īpašas finanšu izglītības nav viegli saprast visas pārstrukturēšanas pazīmes. Bieži vien apstākļi, kurus kredītiestāde rada kā visizdevīgākos, praksē ir neizturami.

Bieži vien bankas pilnībā atsakās veikt pārstrukturēšanu. Tajā pašā laikā tie attiecas uz sabojātu kredītvēsturi un citiem apstākļiem. Šajā gadījumā ir jēga sazināties ar specializētām organizācijām, kas palīdz saņemt aizdevumu ar visizdevīgākajiem noteikumiem.

7. Bieži uzdotie jautājumi: atbildes uz populārākajiem jautājumiem

Pētot informāciju par to cilvēku pārstrukturēšanu, kuriem nav finanšu izglītības, rodas milzīgs skaits jautājumu. Lai ietaupītu mūsu lasītāju laiku, mēs reaģējam uz populārākajiem no tiem.

1. jautājums. Kā kredīta pārstrukturēšana atšķiras no refinansēšanas?

Daudzi cilvēki tam tic pārstrukturēšana un refinansēšana ir identiskas procedūras. Tomēr šis viedoklis ir nepareizs. Ir svarīgi saprast, ko atšķirība starp šīm procedūrām un to ietekmi uz kredītvēsturi. Tikai ar pilnīgu izpratni var gaidīt, ka procedūra palīdzēs uzlabot finansiālo stāvokli.

Refinansēšana un pārstrukturēšana: kāda ir atšķirība

Refinansēšana un pārstrukturēšana: kāda ir atšķirība

Refinansēšana - Šī ir finanšu procedūra, kad viens aizdevums tiek samaksāts uz līdzekļu rēķina, kas saņemts cita apstrādes procesā. Citiem vārdiem sakot, jauna aizdevuma līguma atvēršana ar vienlaicīgu vecā slēgšanu.

Refinansējumu var organizēt gan bankā, kurā tiek saņemts kārtējais aizdevums, gan jebkurā citā kredītiestādē. Ir iespēja veikt procedūru vairākiem aizdevumiem vienlaikus, pat saņemtiem dažādās bankās. Tā rezultātā lielu skaitu aizdevumu var apvienot vienā.

Veicot refinansēšanu, tā negatīvi neietekmē aizņēmēja kredītvēsturi. Pārskats parādīs, ka viens aizdevuma līgums ir atvērts, bet otrs - slēgts.

Refinansēšana ir lielisks veids, kā samazināt parādsaistības. Aizņēmēji, kuriem ir noteiktas finanšu zināšanas un pieredze, pastāvīgi analizē izmaiņas tirgus situācijā. Banku kreditēšanas nosacījumus nosaka liels skaits faktoru, ieskaitot lielumu centrālās bankas atslēgas likme.

Tas jāsaprot: kredītiestādei, kurā tika saņemts kārtējais aizdevums, ir tiesības atteikt parādniekam to refinansēt. Pat ja tirgus situācija mainās, bankai nav pienākuma mīkstināt kreditēšanas nosacījumus.

Tomēr šādā situācijā aizņēmējs var pieteikties uz refinansēšanu citā aizdevējā iestādē. Ja viņam nav problēmu ar kredītvēsturi un viņš nokārto atbilstoši bankas prasībām, tiks noslēgts līgums uz izdevīgākiem noteikumiem un kārtējais aizdevums tiks atmaksāts par saņemtajiem līdzekļiem.

Pirms doties uz refinansēšanu, aizņēmējam ir rūpīgi jāizanalizē visi līguma nosacījumi. Liela nozīme ir jāpiešķir aizdevuma termiņš, procentu likmekā arī ikmēneša maksājuma summa.

✍ Paturiet prātā ko nosaka dažas kredītorganizācijas komisija refinansēšanas reģistrēšanai vai noteiktam laika periodam paaugstiniet procentu likmi. Tāpēc pirms līguma parakstīšanas ir svarīgi to rūpīgi izlasīt.

Neviena kredītiestāde nevēlēsies redzēt klientu vidū pilsoņus ar nelabvēlīgu vērtējumu. Tāpēc lēmums par pieteikumu lielā mērā ir atkarīgs no parādnieka kredītvēstures.

Atšķirībā no refinansēšanas pārstrukturēšana ir kaut kas cits.

Pārstrukturēšana - Šīs ir izmaiņas pašreizējā aizdevuma līguma noteikumos. Procedūru var izsniegt pašreizējā bankā. Pāriet pie cita neizdosies.

Visbiežāk pārstrukturēšana tiek izmantota gadījumos, kad aizņēmējam ir nopietnas finansiālas grūtības un viņš vairs nevar apkalpot parādu ar tādiem pašiem noteikumiem.

Pārstrukturēšanas metode tiek noteikta katram parādniekam individuāli, tā var būt:

- procentu likmes samazināšana;

- ikmēneša maksājumu samazināšana;

- uzkrāto naudas sodu un sodu norakstīšana.

Jums vienmēr rūpīgi jāizpēta apstākļi. Katra banka tos izstrādā individuāli. Ne vienmēr pārstrukturēšana ir izdevīga klientam. Bieži vien, piekrītot vizuāli izdevīgiem nosacījumiem, nākas saskarties ar parādnieku palielināt pārmaksātās summas.

Daudzi cilvēki rūpējas kā pārstrukturēšana ietekmē kredītvēsturi. Viss atkarīgs no tā, kad tiks panākta vienošanās par procedūru. Ja jums izdevās to izdarīt savlaicīgi, kredīta pārskatā būs redzams tikai aizdevuma slēgšana.

Tomēr vairumā gadījumu pārstrukturēšana tiek izmantota gadījumos, kad parādnieks atrodas bezcerīgā situācijā. Visbiežāk tas notiek, ja aizdevums jau ir nokavēts. Citiem vārdiem sakot, parādnieka kredītreitings tajā brīdī jau ir samazinājās. Protams, to nevar atspoguļot kredītvēsturē.

Lai salīdzinātu pārstrukturēšanas un refinansēšanas procesus, bija vieglāk, mēs parādījām galvenās iezīmes tabulā zemāk.

Tabula: “Atšķirīgās refinansēšanas un aizdevumu pārstrukturēšanas iezīmes”

| Salīdzināšanas kritērijs | Refinansēšana | Pārstrukturēšana |

| Procedūras būtība | Ietaupa naudu, samazinot pārmaksas un atmaksājot aizdevumus ar izdevīgākiem noteikumiem | Pēdējais veids, kā atrisināt pirmstiesas parāda problēmas |

| Kur tiek sastādīts | Jebkurā kredītiestādē | Tikai tur, kur sākotnēji tika saņemts aizdevums |

| Kurš var noorganizēt | Pilsoņi ar labu kredītvēsturi | Aizņēmēji, pat kavēti |

| Kāda ir ietekme uz kredītvēsturi? | Nav, pārskats izskatās kā parasts aizdevums | Tas neietekmē, ja tas tiek izstrādāts savlaicīgi |

| Papildu izdevumi | Bieži pavada komisiju | Visbiežāk izdod bez maksas |

Tādā veidā refinansēšana tiek veikta par izdevīgāku parāda samaksu. Turpretī pārstrukturēšana tiek piemērota gadījumos, kad jums ir jāizkļūst no parāda cauruma.

2. jautājums. Cik reizes jūs varat veikt aizdevuma pārstrukturēšanu?

Likumdošanas līmenī nav ierobežojumu attiecībā uz parādnieka pārsūdzību skaitu kredītiestādē ar pārstrukturēšanas pieteikumu. Izrādās, ka par katru aizdevuma līgumu jūs varat paļauties uz šādu procedūru.

Tomēr tas būtu jāsaprot: ja parādnieks pēc pārstrukturēšanas bez nopietna iemesla turpina pieļaut likumpārkāpumus, maz ticams, ka nākotnē viņš atkal varēs paļauties uz procedūru. Visticamāk, banka šajā pakalpojumā vienkārši atteiksies.

Neaizmirstiet, ka tiek atspoguļota absolūti visa informācija par izsniegtajiem aizdevumiem, kā arī viņu sniegto pakalpojumu kvalitāte aizņēmēja kredītvēsture. Sīkāku informāciju bankas regulāri nosūta uz kredītbirojs.

Aizdevēji kredītziņojumā ietverto informāciju izmanto ne tikai izsniedzot jaunus aizdevumus, bet arī piesakoties refinansēšanai vai pārstrukturēšanai. Tāpēc pēc attiecīgās procedūras pabeigšanas ir svarīgi ievērot jauno grafiku. Tas saglabās kredītvēsturi pieņemamā līmenī.

Ja aizņēmēja situācija ir patiešām sarežģīta, bet banka atsakās veikt pārstrukturēšanu, aizdevējs var izmantot citus pasākumus parāda atmaksai. Visbiežāk izmanto šim nolūkam:

- pieprasīt pilnībā pirms termiņa, lai samaksātu atlikušo parādu;

- kredīta nodošana kolekcionēšanai;

- pārsūdzēt tiesā.

3. jautājums. Kādā secībā notiek nokavēta aizdevuma pārstrukturēšana?

Veicot jau nokavēta aizdevuma pārstrukturēšanu, jums jāpatur prātā: vairums banku nenoraksta soda naudas, soda naudas un soda naudas. Tā rezultātā parāda summa saskaņā ar jauno līgumu palielinās par šo maksājumu summu.

Lai nepasliktinātu situāciju, pirms pārstrukturēšanas līguma parakstīšanas jums tas ir rūpīgi jāizanalizē. Ja izrādās, ka soda naudas summa ir par lielu, labākais risinājums būtu vērsties tiesā. Bet ķerties pie šāda pasākuma vajadzētu tikai tad, ja kavēšanās iemesls ir diezgan nopietns. Turklāt tiesa prasīs dokumentētus pierādījumus par finansiālām grūtībām.

Ja situācija ir patiešām nopietna, visticamāk, lēmums tiks pieņemts par labu aizņēmējam. Tas parasti notiek, ja ir kavēšanās iemesli darba zaudēšana, nopietna slimība, invaliditātes piešķiršana un tā tālāk.

Pēc tiesas procesa bankai var būt pienākums pagarināt aizdevuma termiņu un atbrīvot aizņēmēju no soda sankcijām. Būs jāmaksā tikai parāda pamatsumma.

Ja kavējas, pārstrukturēšanas procedūra ietvers šādus soļus:

- pārstrukturēšanas pieteikums norādot radušos finansiālo grūtību iemeslus;

- kredītiestādes iesniegtā pieteikuma analīze, kā arī tajos norādītos iemeslus;

- lēmuma pieņemšana, pamatojoties uz pārskatīšanas rezultātiem;

- Banka kredītņēmējam piedāvā dažāda veida pārstrukturēšanu lai samazinātu finansiālo slogu. Šim nolūkam bankas darbiniekiem jāpārliecinās, ka parādnieka finansiālā stāvokļa pasliktināšanās dēļ ir objektīvi iemesli;

- dokumentu paketes nosūtīšana parādniekam kredītiestādei, kas ir nepieciešams pārstrukturēšanas procedūrai;

- Pārstrukturēšanas līguma sagatavošana, ko veic kredītiestādes darbinieks. Šis līgums atspoguļo parāda atmaksas nosacījumus;

- aizņēmēja rūpīga līguma izpēte. Tikai pēc rūpīgas pārbaudes viņš uzliek parakstu.

Ja banka ir pārstrukturēšanas procedūras ierosinātāja, pat ja ir nokavēts parāds, parādniekam ir tiesības piekrist viņam piedāvātajiem nosacījumiem vai atteikties no tiem.

Lai izdarītu pareizo izvēli, jums vajadzētu aprēķināt pārmaksātā summa pārstrukturēšanas piekrišanas gadījumā. Arī ir svarīgi precizēt vai sods tiks iekļauts kopējā parādā.

8. Secinājums + video par tēmu

Restrukturizācija tiek izmantota gadījumos, kad aizņēmējam ir nopietnas grūtības, kas kavē parāda apkalpošanas kvalitāti. Tomēr, pirms piekrītat procedūrai, jums jāanalizē, cik tā ir izdevīga.

Situācija jāpēta no diviem aspektiem. No vienas puses pārstrukturēšana palīdz tikt galā ar pārmērīgu finansiālo slogu. No otras puses pagarinot līgumu, ievērojami palielinās pārmaksātās summas.

Ir svarīgi ņemt vērā: dažos gadījumos pārstrukturēšana ir vienīgais pareizais lēmums. Viņa palīdzēs izvairīties no sprieduma. Ar savlaicīgu šādas procedūras veikšanu ļauj saglabāt pozitīvu kredītvēsturi.

Iesakām noskatīties video par kredītvēsturi - kā to uzzināt un vai to ir iespējams salabot:

Un arī video par to, kas jums jāzina par kredīta pārstrukturēšanu:

Tas viss ir ar mums.

Mēs novēlam visiem Rich Pro lasītājiem finansiālu labklājību. Ja parāda apkalpošanas rezultātā maksājumi kļūst milzīgi, iespējams, jums izdosies pabeigt pārstrukturēšanu ar visizdevīgākajiem noteikumiem!

Ja jums ir kādi jautājumi, komentāri vai papildinājumi par šo tēmu - rakstiet tos zemāk esošajos komentāros. Neaizmirstiet padalīties ar rakstu sociālajā tīklā. tīklus ar draugiem. Tiekamies mūsu tiešsaistes žurnāla lappusēs!