Kā ņemt (izsniegt) hipotēku dzīvoklim, mājai, zemei un kur labāk saņemt hipotēkas aizdevumu: TOP-5 bankas + profesionāla palīdzība hipotēkas iegūšanā

Labdien, dārgie žurnāla Rich Pro lasītāji! Šajā rakstā mēs pateiksim kā un kur es varu ņemt (saņemt) hipotēku dzīvoklim, mājai vai zemei, kurā bankā labāk ir iegūt hipotēkas aizdevumu, kā arī kurš var sniegt profesionālu palīdzību hipotēkas iegūšanā.

Pēc raksta lasīšanas jūs uzzināsit:

- Kāda ir hipotēkas aizdevuma saņemšanas procedūra;

- Kādi dokumenti nepieciešami, lai ņemtu hipotēku dzīvoklim, privātmājai vai citam nekustamajam īpašumam;

- Kādas ir zemes hipotēku iezīmes;

- Kā un kur labāk ir pieteikties hipotēkai tiešsaistē;

- Kur es varu meklēt palīdzību hipotēkas saņemšanā ar sliktu kredītvēsturi.

Publikācijas beigās tradicionāli tiek sniegtas atbildes uz jautājumiem, kas visbiežāk rodas, reģistrējot hipotēku.

Šis raksts būs noderīgs visiem - gan tiem, kuri jau ir izlēmuši iegādāties dzīvokli vai citu mājokli uz kredīta, gan tiem, kuri joprojām šaubās.

Hipotēkas reģistrācija- process ir ilgs. Viņš nepieņem steidzīgus un izsitīgus lēmumus. Tāpēc ir svarīgi izlasīt šo rakstu ilgi pirms aizdevuma pieteikuma iesniegšanas, lai būtu laiks to rūpīgi pārdomāt. Kopumā netērējiet laiku, sāciet lasīt jau tagad.

Par to, kā pareizi pieteikties un saņemt hipotēkas aizdevumu, kur (kurā bankā) labāk ir ņemt hipotēku dzīvoklim vai mājai ar zemes gabalu, kā arī par to, kas var palīdzēt iegūt hipotēku - lasiet šajā numurā

Par to, kā pareizi pieteikties un saņemt hipotēkas aizdevumu, kur (kurā bankā) labāk ir ņemt hipotēku dzīvoklim vai mājai ar zemes gabalu, kā arī par to, kas var palīdzēt iegūt hipotēku - lasiet šajā numurā

1. Hipotēku kredīta nodrošināšanas kārtība bankās

Valsts kontrolē hipotēkas piešķiršanas kārtību, publicējot tiesību aktus. Krievijas Federācijā ir pieņemts galvenais normatīvais akts, ar kura palīdzību veic mājokļu kreditēšanu federālais likums “Par hipotēku”attīstījās atpakaļ 1998 gadā.

Regula ierobežo kredītiestāžu brīvību, veicot operācijas ar hipotēku, kā arī ar apgrūtinājumu. Kreditoru darbības šajā jomā būtu jāveic likuma ietvaros.

Bet bankām tiek dota brīvība izvēlēties kredītņēmējus. Viņi patstāvīgi izlemj, kam izsniegt hipotēku un kam atteikties.

Šajā sakarā pretendentiem tiek izvirzītas vairākas prasības:

- Vecums. Tradicionāli hipotēka tiek izsniegta kredītņēmējiem, kuri ir vērsušies 21 gadā. Tas ņem vērā arī aizņēmēja vecumu hipotēkas aizdevuma pilnīgas atmaksas laikā saskaņā ar grafiku.

- Ienākumu līmenis.Nosakot maksimālo iespējamo ikmēneša maksājumu, bankas novērtē kopējie ģimenes ienākumi. Ir svarīgi, lai tas būtu vairāk nekā plānotais maksājums vismaz 2 reizes.

- Stabila nodarbinātība. Ideālā gadījumā potenciālajam aizņēmējam vajadzētu strādāt lielā, labi pazīstamā uzņēmumā. Piesardzīgi aizdevēji ir tie pretendenti, kuri strādā pie individuāliem uzņēmējiem.

- Pilsonība. Lielākā daļa lielo banku hipotēku programmu ir paredzētas Krievijas Federācijas pilsoņiem.

Hipotēkas piešķiršanas procedūru raksturo ne tikai prasības aizņēmējam, bet arī galvenie šāda veida kreditēšanas parametri, kas atspoguļojas aizdevuma līgumā.

Svarīgākie hipotēkas rādītāji ir:

- Solīt. Vidējais procents Krievijas bankās ir 12%. To nosaka dažādi faktori - valsts atbalsta klātbūtne, attiecināšana uz noteiktām pilsoņu kategorijām.

- Aizdevuma termiņš. Visbiežāk tas ir diapazonā no plkst 60 pirms tam 360 mēneši. Daudz retāk termins var būt ilgāks.

- Maksimālā summako var izsniegt. Krievijā tas ir diapazonā1 000 000 - 20 000 000 rubļu.

- Naudas sodi. Pirms hipotēkas līguma parakstīšanas ir jānoskaidro, ar kādiem noteikumiem un cik lielā mērā tiek iekasētas soda naudas. Ir svarīgi saprast, ka dažreiz saskaņā ar līguma noteikumiem, pat par vienu kavējuma dienu, jums būs jāmaksā diezgan ievērojams naudas sods.

Pašreizējās ekonomiskās krīzes apstākļos pakāpeniski samazinās hipotēku rezultātā iegādāto dzīvojamo nekustamo īpašumu skaits. Šajā sakarā kredītorganizācijas ir spiestas cīnīties par katru klientu. Lai to izdarītu, jums ir jāpārskata hipotēkas nosacījumi. Rezultāts bija šāds: pagātne gadā, ir bijušas tendences samazināt hipotēku likmes.

2. Kas jums jāzina pirms hipotēkas ņemšanas

Lielākā daļa Krievijas iedzīvotāju nevar atļauties pirkt dzīvojamo nekustamo īpašumu par naudu. Rezultātā situācija ir tāda, ka daudziem hipotēkas aizdevums ir vienīgais veids, kā izvairīties no ilgtermiņa uzkrājumiem un pārcelties uz savu dzīvokli.

Statistika liecina, ka vairāk nekā 50% tiek izpirkti Krievijā pārdotie nekustamie īpašumi iekšā aizdevums. Tajā pašā laikā ne visiem kredītņēmējiem ir pietiekami daudz zināšanu par hipotēkām. Bieži vien tas rada nepatikšanas.

1) Hipotekārās kreditēšanas būtība

Pirmkārt, jāsaprot, ka mūsdienu finanšu pasaulē viņi sauc par hipotēku.

Hipotēka - mērķtiecīgas aizdevuma veids dzīvojamā nekustamā īpašuma aizņēmēja iegādei, kas paliek bankas hipotēkā.

Gadījumā, ja mājokli iegādājas ar hipotēkas palīdzību, aizņēmējs darbojas kā īpašuma īpašnieks, bet viņam nav tiesību rīkoties ar to pēc saviem ieskatiem.

Ja pirms hipotēkas līguma saistību pilnīgas atmaksas aizņēmējs pārtrauc veikt ikmēneša maksājumus, kredītiestādei ir tiesības uz to sodi. Turklāt, ja tiek pārkāpti aizdevuma līguma noteikumi, bankai ir tiesības tiesā ķerties pie ieķīlātā priekšmeta, tas ir, dzīvojamo nekustamo īpašumu.

Jāsaprot, ka problēmas ar hipotēku var rasties ne tikai saistībā ar ikmēneša maksājumu kavēšanos.

Pieņemto saistību neizpilde ietver arī:

- apdrošināšanas līguma noteikumu pārkāpšana;

- īpašuma nodošana trešajai personai;

- mājokļa ekspluatācijas noteikumu pārkāpšana;

- neatļautas tehnisko specifikāciju (izkārtojuma) izmaiņas;

- kaitējums nekustamajam īpašumam.

Ir svarīgi izdarīt izvēli aizdevējs un hipotēku programma. Šodien Krievijā jūs varat pieteikties šādam aizdevumam gandrīz jebkurā lielā bankā. Jāpatur prātā, ka Krievijā vidējais procentuālais daudzums hipotēku aizdevumos ir 13%. Tas ir daudz vairāk nekā lielākajā daļā attīstīto valstu.

Ir vairāki svarīgi hipotēkas aizdevuma parametri:

- ķīlas priekšmets;

- aizdevuma termiņš;

- summa.

Par katru no tiem jālemj iepriekš, pirms tiek iesniegts pieteikums.

Lai hipotēka nekļūtu par smagu darbu, jums tam jābūt psiholoģiski sagatavotam. Ideālā gadījumā lēmums par tā noformējumu jāpieņem ģimenes padomē. Jāsaprot, ka ļoti ilgu laiku (vidēji 5 - 30 gados) būs jāmaksā ne tikai mājokļa izmaksas, bet arī papildu procenti.

Būtu garīgi jāsagatavo tam, ka būtiska ģimenes budžeta daļa tiks iztērēta ikmēneša hipotēkas maksājumiem. Un šī situācija saglabāsies vairāk nekā duci gadu. Tāpēc ģimenes budžets būs jāplāno uz ilgu laiku.

Būs noderīgi saņemt hipotēku un norādiet summu kopējā pārmaksa. To var izdarīt, izmantojot aizdevuma kalkulators vai sazinoties aizdevumu speciālists.

Pārmaksa ir starpība starp pārdevēja noteikto nekustamā īpašuma cenu un galīgo summu, kuru aizņēmējs maksās, lai pilnībā atmaksātu hipotēku un atbrīvotu mājokli no apgrūtinājumiem.

Ņemot vērā to, ka hipotēku likmes mūsdienās ir diezgan augstas un aizdevuma termiņš ir vairāki desmiti gadu, pārmaksātā summa var būt diezgan ievērojama. Bieži vien maksā hipotēkā nopirkts dzīvoklis 2 reizes dārgāknekā tas sākotnēji maksāja.

Piezīme Daži nobijies par lielo pārmaksu līmeni. Citi, dalot to ar aizdevuma termiņu, iegūto summu uzskata par pieņemamu maksu par iespēju dzīvot savā dzīvoklī.

Bieži var dzirdēt viedokli, ka esošās hipotēku likmes ir plēsonīgas. Bet neaizmirstiet to, kas pastāv Krievijā inflācijas līmenis vairāk nekā vidēji procenti. Tajā pašā laikā bankām joprojām ir jāgūst peļņa un jāsedz iespējamie riski.

Jebkurā gadījumā katram aizņēmējam iepriekš jānovērtē pārmaksāto līdzekļu summa. Šajā gadījumā viņš zinās, kas viņam būtu jāsagatavo, un, saņemot hipotēkas līgumu, šis skaitlis nebūs nepatīkams pārsteigums.

Vēl viens svarīgs potenciālā aizņēmēja uzdevums ir ienākumu noteikšana, kas nepieciešams hipotēkas aizdevuma saņemšanai. Ir svarīgi zināt, ka ideālā attiecība ir mēneša maksājums nepārsniedz 40% no ienākumiem. Šajā gadījumā jūs varat ņemt vērā visus regulāri dokumentētos avotus - gan pats aizņēmējs, gan viņa piesaistītie aizņēmēji.

2) Hipotēku aizdevuma nosacījumi

Svarīgi hipotēkas aizdevuma parametri ir tā nosacījumi. Neskatoties uz to, ka katrs aizdevējs izstrādā savas aizdevumu programmas, var identificēt vairākus vissvarīgākos nosacījumus, kas raksturīgi jebkuram aizdevumam.

Pamatnosacījumi hipotēkas mājokļa kredīta saņemšanai

Pamatnosacījumi hipotēkas mājokļa kredīta saņemšanai

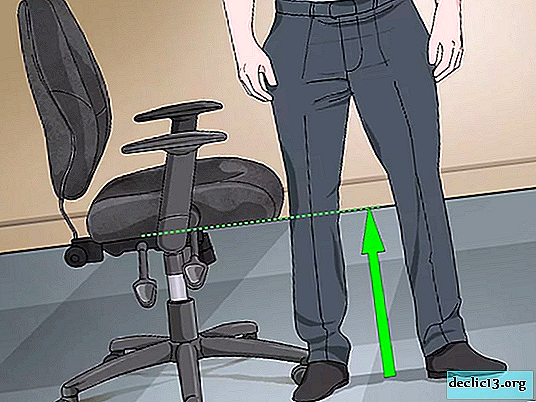

1. Aizņēmēja vecums

Visbiežāk hipotēku var iegūt pilsoņi, kas sasnieguši gadu vecumu 21 gadā. Maksimālais vecums ir atkarīgs no kredītiestādes. To definē kā pašreizējā aizņēmēja vecuma un aprēķinātā aizdevuma termiņa summu. Parasti šī rādītāja augšējā robeža ir pensionēšanās vecums, kuru palielina par 3 - 5 gadus vecs.

Vadošā pozīcija augšējā vecuma ierobežojumā ir Sberbanka. Šeit maksimālais vecums hipotēkas izbeigšanas brīdī ir 75 gadus vecs.

2. Maksātspēja

Izskatot hipotekārā kredīta pieteikumu, izšķiroša nozīme ir aizņēmēja maksātspējas koeficientam.

Tajā pašā laikā ir obligāti jāņem vērā šādi parametri:

- ikmēneša ienākumu summa;

- profesija, kā arī amats;

- līdzaizņēmēju ienākumu summa;

- kredītvēsture.

Maksātspēja ir maksimāli iespējama ikmēneša maksājums. Un tie ir atkarīgi no šī rādītāja lielumskā arī termiņš hipotēkas aizdevums.

3. Nodarbinātības veids

Lielākā daļa banku uzticas ierēdņikuri saņem fiksētu algu. Šādai nodarbinātībai ir raksturīga augsta stabilitātes pakāpe. Arī klusējot laipni gaidīti augstākās izglītības diploms.

Savādi, bet galvenie ienākumi no sava biznesaliek bankām nest klientu augsta riska aizņēmējiem. Iemesls ir ļoti vienkāršs - mūsdienu ekonomika negarantē stabilus ienākumus uzņēmējdarbībā. Pat ienesīgas darbības jebkurā laikā var kļūt nerentablas.

4. Priekšrocības

Vēl viens būtisks hipotēkas aizdevuma nosacījums ir valsts pabalstu pieejamība.

Subsīdijas tiek garantētas noteiktām pilsoņu kategorijām:

- jaunas ģimenes (laulātie nedrīkst pārsniegt 35 gadi), kas tika iekļauti attiecīgajā programmā;

- ģimenēm, kurās piedzima otrs bērns, ir tiesības uz to maternitātes galvaspilsēta;

- militārpersonas.

Pirmās divas pilsoņu kategorijas var paļauties uz valsts palīdzību kā daļu no hipotēkas pirmā iemaksa vai daļas parāda atmaksa saskaņā ar pašreizējo vienošanos.

Militārpersonas var sagaidīt, ka samaksās par viņiem hipotēku ne vairāk kā 2,4 miljons rubļu. Lasiet vairāk par militāro hipotēku vienā no mūsu rakstiem.

Hipotekārā kredīta saņemšanas 5 posmi

Hipotekārā kredīta saņemšanas 5 posmi

3. Kā saņemt hipotēkas aizdevumu - 5 galvenie hipotēkas iegūšanas posmi

Daudzos veidos darbības, kas veiktas, iegūstot hipotēku, nosaka tā kredītiestāde, kurā tā ir reģistrēta. Katrā bankā patstāvīgi attīstās aizdevuma nosacījumiformas dokumentu paketekomplekti aizņēmēja prasības. Turklāt kredītorganizācijas pašas izlemj, cik ilgi tās izskatīs iesniegto pieteikumu.

Pievērs uzmanību! Dažas bankas sola izsniegt hipotēku ātri un bez liekām problēmām, uzrādot visas 2 dokumentu. Tomēr jāpatur prātā, ka šādas koncesijas NAV bezmaksas. Ērtības labad jums būs jāmaksā liela iemaksa vai paaugstināta procentu likme.

Neskatoties uz niansēm, kas pastāv reģistrācijas laikā dažādās bankās, ir vairāki posmi, kas raksturīgi jebkuram hipotēkas darījumam.

1. posms. Nekustamā īpašuma tirgus analīze

Daudzi speciālisti pirms sazināšanās ar banku iesaka izvēlēties pirkšanai paredzēto īpašumu. Bet daži eksperti ir pārliecināti, ka, meklējot aizdevuma iespēju, ir vērts gaidīt, līdz visi jautājumi bankā tiks atrisināti.

Tomēr pat otrajā gadījumā ir nepieciešams iepriekš analizēt nekustamā īpašuma tirgu. Tas izskaidrojams ar nepieciešamību hipotēkas pieteikumā norādīt plānotā aizdevuma summu.

Ir svarīgi saprast, ka ar kredītiem tiks iegūti tikai daži īpašumi:

- dzīvoklis otrreizējā tirgū;

- pabeigts mājoklis jaunajās ēkās;

- dzīvoklis mājā, kas tiek būvēta;

- kotedža;

- privātmāja.

Dažas kredītorganizācijas sastāda aizdevumi māju celtniecībai, taču šādas iespējas ir daudz retāk sastopamas. Šādas programmas var atrast, piemēram, Sberbanka un Krievijas Lauksaimniecības banka.

Izvēloties dzīvokli, jāsaprot, ka daži īpašnieki atsakās pārdot savu īpašumu hipotēkās. Īpaši tas attiecas uz mājokļu iegādi otrreizējā tirgū. Tāpēc ir svarīgi iepriekš brīdināt īpašumu īpašniekus par viņu vēlmi. Šī pieeja ietaupa laiku, jo tā darījuma laikā novērš pārpratumus un atteikšanos no pārdošanas.

Arī bankas uzmanīgi izturas pret īpašumu, kuru plānots iegādāties uz kredīta. Hipotēku var iegūt tikai iegādāties noteiktas kvalitātes mājokli.

Katra banka pati nosaka mājokļa izvēles kritērijus. Bet viens simptoms ir bieži sastopams - mantu NEDRĪKST sagraut, nolaupīt vai paredzēt nojaukšanai.

Ir arī svarīgi saprast, ka hipotēka netiks izsniegta bez speciālista novērtējuma par mājokli. Kredīta organizācijai ir svarīgi pārliecināties, ka saņemtā aizdevuma lielums atbilst uz tā iegūtā nekustamā īpašuma vērtībai.

2. posms. Kredīta organizācijas izvēle

Katrs aizņēmējs, izvēloties kredītiestādi, vadās pēc saviem kritērijiem un vēlmēm. Bet jebkurā gadījumā lielākā daļa kredītņēmēju galvenokārt pievērš uzmanību procentu likme. Daudziem šis rādītājs ir noteicošais.

Izvēloties banku hipotēkas reģistrēšanai, vispirms jāsazinās ar to, kuras pakalpojumus topošais aizņēmējs pastāvīgi izmanto. Šajā gadījumā jūs varat paļauties lojāla attieksme un izdevīgāki kreditēšanas nosacījumi.

Profesionāļi sniedz citus padomus tiem, kas ir neizpratnē par bankas izvēli:

- ir svarīgi noskaidrot nosacījumus daļēji pirmstermiņa un pilnīgai atmaksai - vienmēr pastāv ienākumu pieauguma iespēja, kas izraisīs vēlmi samazināt parāda summu;

- jāanalizē to aizņēmēju atsauksmes, kuri attiecīgajā bankā jau ir izsnieguši hipotēkas kredītu;

- būs noderīgi rakstiski sastādīt jautājumu sarakstu aizdevuma pārvaldniekam, tas palīdzēs neaizmirst svarīgus punktus;

- aizņēmējam vajadzētu iepriekš aprēķināt savus ikmēneša ienākumus, nepietiekamības gadījumā jāatrod līdzaizņēmējs.

Daudzi šokē līguma parakstīšanu pārmaksātās summaskā arī ikmēneša maksājums. Lai šīs summas nekļūtu par nepatīkamu pārsteigumu, jums iepriekš jānoskaidro, cik lielas tās būs.

3. posms. Pieteikums hipotēkai

Jums ir jāpiesakās hipotēkas aizdevumam maksimālajā skaitā banku. Tas ļauj palielināt pozitīva lēmuma iespējamību. Ja apstiprinājumu saņem vairākas kredītorganizācijas vienlaikus, pietiek izvēlēties to, kurā nosacījumi ir vislabvēlīgākie.

Kādi dokumenti nepieciešami hipotēkai?

Katrai bankai ir tiesības izveidot savu dokumentu sarakstu, kas nepieciešami hipotēkas saņemšanai.

Neskatoties uz to, hipotēkas saņemšanai varat izvēlēties šādus dokumentus, kas būs noderīgi visur:

- Krievijas Federācijas pilsoņa pase;

- laulības apliecība;

- dzimšanas apliecība par katru bērnu ģimenē;

- darba grāmatas kopija, ko darba devējs izgatavojis un apliecinājis pašreizējā darba vietā;

- sertifikāts, kas apliecina ienākumu līmeni;

- psiholoģiskās klīnikas izziņa, ka aizņēmējs nav reģistrēts.

Ja plānojat piesaistīt kredītņēmējus, katram no viņiem būs jāsagatavo viena un tā pati dokumentu pakete. Turklāt, izvēloties iegādājamo īpašumu, bankai būs jāiesniedz arī dokumenti.

4. posms. Hipotēku apdrošināšana

Ja banka piekrīt izsniegt hipotēkas aizdevumu, pamatojoties uz pieteikuma izskatīšanas rezultātiem, sākas darījuma procedūra. Viņas pirmais posms ir apdrošināšana. Šī procedūra ir nepieciešama. Apdrošināšanas procesā radušās izmaksas sedz aizņēmējs.

Svarīgi zinātka obligāta ir tikai ķīlas priekšmeta apdrošināšana, t.i. iegūtais īpašums. Citos gadījumos līgumu slēgšana ar apdrošināšanas kompānijām ir brīvprātīga.

Tomēr, lai mazinātu riskus, bankas ar visiem iespējamiem līdzekļiem piespiež kredītņēmējus apdrošināt savus darba spējas, veselība un dzīvi.

Šai situācijai ir viens rezultāts - uz dzīvokļa pircēja rēķina tiek apdrošināti kredītiestādes riski. Tajā pašā laikā aizņēmējs paliek neapdrošināts no neparedzētām situācijām. Ja notiek apdrošināšanas gadījums, nepieciešamie maksājumi tiks pārskaitīti par labu bankai. Aizņēmējs neko nesaņems.

Varētu šķist, ka apdrošināšanas polises iegūšanas brīvprātība nozīmē, ka jūs varat atteikties no šī pakalpojuma. Tomēr, lai no tā izvairītos, kredītorganizācijas palielināt cenu ja nav apdrošināšanas. Šajā gadījumā jums rūpīgi jāapsver, kas būs izdevīgāk.

Citiem vārdiem sakot ir nepieciešams salīdzināt hipotēkas pārmaksa ar paaugstinātiem procentiem ar pārmaksātās naudas summu par zemāku likmi, bet ņemot vērā apdrošināšanas izmaksas.

Tā rezultātā jums, visticamāk, būs jāapdrošina sevi. Un tad rodas vēl viens nepatīkams brīdis - visbiežāk aizdevējs izvēlas apdrošinātāju. Tas dod aizņēmējam iespēju izvēlēties vienu vai vairākas apdrošināšanas kompānijas, ar kurām viņš sadarbojas.

Tajā pašā laikā ir ļoti iespējams, ka polise būs jāiegādājas par ne visizdevīgākajiem tarifiem tirgū. Vienīgais veids, kā ietaupīt naudu, ir secinājums visaptverošās apdrošināšanas līgums visi nepieciešamie riski uzreiz.

5. posms. Līgumu slēgšana

Viens no vissvarīgākajiem hipotēkas darījuma posmiem ir aizdevuma līguma noslēgšana. Tāpat kā jebkurš cits nolīgums, tas ir rūpīgi jāizlasa, nepalaižot garām nevienu rindkopu.

Neaizmirstika jums vajadzētu iepazīties ar aizdevuma līgumu Iepriekš tā parakstīšanas brīdis. Ja kādi līguma punkti ir neskaidri, nevilcinieties un uzdodiet jautājumus aizdevuma speciālistam.

Studējot līgumu, maksimāla uzmanība jāpievērš hipotēkas finansiālajiem parametriem. Nozīmē maksājumu summa, viņu veida, kavējuma naudas soda sankcijas. Ideālā gadījumā bankai būtu jānodrošina aizņēmējam maksājuma grafiks visam hipotēkas aizdevuma termiņam.

Vienlaicīgi tiek noslēgts arī aizdevuma līgums nekustamā īpašuma pirkuma līgums. Veids, kādā nauda, kas jāmaksā par mājokli, tiks pārskaitīta pārdevējam, tiek noteikts katram darījumam atsevišķi. Tas var būt līdzekļu pārskaitījums uz kontu vai pārskaitījums skaidrā naudā, izmantojot bankas šūnu.

Tādējādi hipotēkas darījuma procedūra ir diezgan ilga. Tiem, kas nav finanšu vai kreditēšanas speciālisti, tas var šķist ļoti sarežģīti. Tomēr ar secīgu katra darījuma posma izpildi var izvairīties no lielākajām grūtībām.

4. Kā saņemt hipotēku dzīvoklim: kur sākt

Lēmumam pieteikties uz hipotēku nekustamā īpašuma iegādei jābūt ļoti līdzsvarotam un apzinātam; to nevajadzētu uztvert viegli. Lielākā daļa pilsoņu, kuri nolemj kļūt par māju īpašniekiem, izmantojot hipotēku, pat nezina, kur sākt reģistrāciju.

Speciālisti iesaka, pirmkārt, aprēķināt savas finansiālās iespējas.

Ir svarīgi skaidri saprast šādu rādītāju lielumu:

- uzkrājumi, kurus var pārskaitīt kā iemaksu;

- vēlamā mājokļa izmaksas un attiecīgi hipotēkas aizdevuma nepieciešamais lielums;

- summa, kuru aizņēmējs ir gatavs piešķirt katru mēnesi kā maksājumu.

Nākotnes hipotēku lielums ir viens no vissvarīgākajiem rādītājiem, kas jānovērtē pirms pieteikuma iesniegšanas.

Aizdevuma summu visvairāk ietekmē 2 rādītāji:

- summu, kuru aizņēmējs vēlas pārskaitīt kā iemaksu;

- ikmēneša ienākumu summa, ko var dokumentēt, lai banka novērtētu maksātspēju.

Rādītājs 1. Pirmā iemaksa par hipotēku

Aprēķiniet iemaksas lielumu hipotēkai nav grūti. Katrs aizņēmējs var tikt galā ar šo uzdevumu.

Sākuma maksājuma aprēķināšanai pietiek tikai ar 2 soļiem:

1 solis. Pirmkārt, tas prasīs uzzināt iegādes plānotā nekustamā īpašuma izmaksas. Lai to izdarītu, vienkārši apmeklējiet internetu īpašuma meklēšanas vietne. Tas izvēlas īpašuma iespēju, kas ir pēc iespējas līdzīgāka pirkšanai plānotajam mājoklim. Aprēķinam vajadzētu atcerēties tā izmaksas. Ja ir vairākas piemērotas iespējas, precīzākam novērtējumam ieteicams ņemt vidējās izmaksas. Pēc tam aprēķina iegūto summu vienu procentu.

Piemēram, tādas dzīvokļa vidējās izmaksas kā tas, kuru plānojat iegādāties 3 000 000 rubļu. Lai uzzinātu, cik ir 1% no tā, jums izmaksas jāsadala ar 100:

3 000 000 / 100 = 30 000 rubļu

Izrādās, ka viena procenta izvēlētā mājokļa izmaksas ir 30 000 rubļu.

2 solis. Nākamais seko aprēķiniet, cik procentus no mājokļa izmaksām aizņēmējs var maksāt pats. Lai to izdarītu, novērtējiet ietaupījumu summu. Iegūtais skaitlis jāsadala ar viena procenta dzīvokļa izmaksām.

Ja mēs pieņemam, ka aizņēmēja uzkrāšanās ir 900 000 rubļu, izrādās:

900 000 / 30 000 = 30%

Citiem vārdiem sakot, aizņēmējam pieder trīsdesmit procenti no iegādes plānotā dzīvokļa izmaksām.

Šis indikators ļauj jums izvēlēties pareizo hipotēkas programmu.Neaizmirstiet, ka viens no vissvarīgākajiem hipotēkas rādītājiem ir avansa maksājuma procentuālā daļa.

Turklāt iemaksas lielums ļauj saprast, cik liels aizdevums būs vajadzīgs. Mūsu piemērā izrādās, ka summa ir jānorāda pieteikumā par hipotēku:

3 000 000 - 900 000 = 2 100 000 rubļu

Ar šo summu nepietiek, lai nopirktu dzīvokli par skaidru naudu.

Rādītājs 2. Maksātspējas līmenis

Vēl viens svarīgs rādītājs, kas nepieciešams hipotēkas aprēķināšanai, ir aizņēmēja maksātspējas līmenis. Izprast, kādi ienākumi bankai ir jādokumentē, ir viegli.

Vispirms jums ir nepieciešams izmantot jebkuru hipotēku kalkulatorsiesniegts internetā. Īpašā logā tiek ievadīti īpašuma vērtība, pirmā iemaksa pieejama.

Mēs iesakām maksājumu aprēķināšanai izmantot kalkulatoru:

Kā a procentu likme Jūs varat norādīt vidējo vērtību tirgū. Šodien tas ir vidēji15%. Aizdevuma termiņš var ņemt par 20 gadus vecs. Pēc pogas nospiešanas aprēķināt kļūs zināms ikmēneša maksājuma summa. Šajā piemērā šī vērtība būs 27 653 rublis.

Tradicionāli pārbaudīto ienākumu apjomam jābūt vismaz 2 reizes vairāk ikmēneša iemaksa. Šo prasību iesniedz lielākā daļa banku.

Attiecībā uz datiem, kas sniegti piemērā, izrādās, ka ienākumiem jābūt vienādiem ar:

27 653 * 2 = 55 306 rubļu

Tādi ienākumi (parasti algas) ir jāapstiprina bankā ar sertifikātiem.

Ir svarīgi saprast, ka tam nav jābūt tikai paša aizņēmēja personīgajiem ienākumiem. Lielākā daļa banku ļauj jums piesaistīt hipotēku kreditēšanai līdzaizņēmēji. Šajā gadījumā visu hipotēkas dalībnieku apstiprināto ienākumu kopsumma tiks pieņemta norēķiniem.

Ne visi saprot, kāpēc bankas pieprasa šādus šķietami pārvērtētus ienākumus. Faktiski šāda pieeja iestājas veids, kā aizsargāt aizņēmēju no finanšu problēmām. Pēc hipotēkas maksājuma vajadzētu palikt pietiekami daudz naudas (vismaz puse no ienākumiem) normālai uzturam un citu nepieciešamo lietu iegādei.

Tomēr ne vienmēr ir iespējams dokumentēt saņemto ienākumu pietiekamību. Potenciālajam aizņēmējam bez algas var būt arī citi neoficiāli ienākumi. Šajā sakarā rodas jautājums: tiešām ir jāatsakās no hipotēkas?

Faktiski šādās situācijās var izmantot 2 iespējas:

1) joprojām iesniedziet pieejamos dokumentus kredītiestādei. Vairumā gadījumu sekos atteikums. Tomēr dažas bankas apstiprina hipotēku gadījumos, kad maksājums ir apmēram 70% no ienākumiem.

Turklāt pastāv iespēja saņemt apstiprinājumu par summu, kas ir mazāka par deklarēto. Tiesa, šajā gadījumā jums būs jāveic vai nu liela iemaksa, vai arī jāizvēlas lētāks dzīvoklis.

2) Izmantojiet kredīta brokera palīdzību. Jāatceras, ka katru reizi, kad banka atsakās izsniegt hipotēku, informācija par to tiek pārsūtīta uz Kredītu birojs.

Dabiski, ka šādi dati kredītvēsturē nākotnē var ietekmēt kredītorganizāciju lēmumu. Tāpēc, saprotot, ka pastāv dažādas problēmas, tostarp ar ienākumu līmeni, labāk ir nekavējoties sazināties ar speciālistiem.

Kredītu brokeri rūpīgi izpēta kredītņēmēja sniegto informāciju un dokumentus. Pēc tam viņi nākamajam aizņēmējam paziņo, kurā kredītiestādē viņš, iespējams, varētu nokļūt pirmo reizi pozitīvs lēmumu.

Brokeri mēģina uzrādīt tādas iespējas, kurās aizdevuma summa netiks samazināta. Turklāt viņi labi zina, kurām bankām sertifikāti nav nepieciešami, un pietiek ar papildu ienākumu aprakstu mutiski.

Jāatzīmē, ka pieredzējušiem brokeriem ir saikne ar lielu skaitu kredīta organizāciju. Šāda partnerība ļauj jums palīdzēt klientiem iegūt pareizo summu hipotēkā ar visizdevīgākajiem noteikumiem.

Vai es varu saņemt hipotēku dzīvoklim ar sliktu kredītvēsturi?

Krievu zemās finanšu pratības, kā arī krīzes perioda dēļ šodien daudziem cilvēkiem ir problēmas ar kredītvēsturi. Protams, tas ir iemesls, kas visbiežāk izraisa noraidīšana par hipotēkas pieteikumiem. Tāpēc bieži vien nākamajiem aizņēmējiem rodas jautājums, vai būs iespējams saņemt hipotēku ar sabojātu kredītvēsturi.

Pirmkārt, jums ir jāsaprot, ka par aizkavēšanos patēriņa aizdevumos vai kredītkartēs, iespējams, ir kļuvis zināms bankai. Pat gadījumos, kad maksātspēja ir mainījusies uz labo pusi, klients jebkurā gadījumā tiks norīkots augsta riska statuss.

Spēj palīdzēt iegūt hipotēku kredīta brokeri. Viņi pārzina dažādas programmas klientiem ar sliktu kredītvēsturi. Tāpēc viņu spēkos iegūt hipotēkas apstiprinājumu pat šādā situācijā.

Jebkurā gadījumā brokera ienākumi ir atkarīgi no aizdevumu skaita, par kuriem viņi palīdzēja saņemt apstiprinājumu. Šī pieeja nodrošina, ka brokeris pieliek visas pūles, lai panāktu pozitīvu risinājumu savam klientam.

Lai iegūtu sīkāku informāciju par to, kur un kā saņemt aizdevumu ar sliktu kredītvēsturi bez informācijas par ienākumiem un galvotājiem, lasiet vienā no mūsu rakstiem.

Izrādās, ka, piesakoties hipotēkai nebaidieties, galvenais ir sākt. Ir svarīgi izlemt, kādu mājokli vēlaties iegādāties, un saprast, cik tas atbilst pieejamajiem ienākumiem.

Ja kļūst skaidrs, ka ir kādas problēmas, kas var traucēt pozitīva risinājuma iegūšanai, jums nekavējoties jāsazinās ar brokeriem.

Detalizēts ceļvedis par to, kā ņemt hipotēkas kredītu dzīvoklim vai mājai

Detalizēts ceļvedis par to, kā ņemt hipotēkas kredītu dzīvoklim vai mājai

5. Kā 5 vienkāršos soļos iegūt dzīvokļa, mājas vai cita mājokļa hipotēku - soli pa solim

Hipotēkas reģistrācija - grūts un ilgstošs process. Tāpēc ir svarīgi to veikt pakāpeniski. Pirms procesa sākšanas jums rūpīgi jāizlasa soli pa solim sniegtās instrukcijas, kurās aprakstīts veikto darbību algoritms. Turklāt ir svarīgi zināt, kā veikt katru darbību ar maksimālu efektivitāti.

Eksperti iesaka sākt procesu ar nekustamā īpašuma atlaseplānots iegādāties. Šajā gadījumā būs skaidri saprotams, cik nepieciešama hipotēka, kādai jābūt pirmajai iemaksai. Citas kreditēšanas iespējas ir atkarīgas arī no mājokļa izmaksām.

1. solis. Īpašuma izvēle

Tiem, kuri nolēma iegādāties mājokli ar hipotēku, pirmkārt, rūp šāds jautājums: Kādus nekustamos īpašumus bankas aizdod?

Mūsdienās hipotēkas aizdevumu var izsniegt gandrīz jebkuram īpašumam:

- dzīvokli jaunā mājā (jaunbūvē) vai otrreizējā tirgū;

- kotedža vai vasarnīca;

- privātmāja.

Arī bankas aizdod dalība kopīgā būvniecībā. Turklāt dažos gadījumos jūs varat izsniegt mājokļa aizdevums.

Šajā posmā aizņēmējam ir rūpīgi jāizvērtē savu spēju novērtējums, tie ir pareizi jāsaskaņo ar viņu pašu vēlmēm. Šī pieeja palīdz nelikties vīlies iegādē un ienīst hipotēku, veicot vairākus ikmēneša maksājumus.

Izvēloties mājokli iegādei, liela nozīme ir topošā aizņēmēja mērķiem.

Pirmais variants - pilsonis uzlabo dzīves apstākļuspērkot lielāku dzīvokli vai ar prestižāku atrašanās vietu. Turklāt parasti ir diezgan lieli stabili ienākumi. Šādi aizņēmēji problēmu gadījumā vieglāk piekrīt dabūt jauno mājokli.

Otrais variants - gadījumi, kad tiek izsniegta hipotēka lai iegādātos vienīgo mājokli. Šajā gadījumā kredītņēmēji pieliek visas pūles, lai nezaudētu savu īpašumu. Viņi nopietnāk uztver aizdevumus.

Izvēloties nekustamo īpašumu, jāpatur prātā, ka kredītorganizācijas iegādātajiem objektiem izvirza nopietnas prasības. Hipotēku līdzekļu dēļ nebūs iespējams iegādāties ārkārtas un noārdījušos mājokli, kā arī nekustamo īpašumu, kas atrodas ārpus Krievijas.

2. solis. Meklējiet kredītiestādi un hipotēkas programmu

Izvēloties kredītiestādi, jāņem vērā mērķikā arī iespējas potenciālais aizņēmējs. Tajā pašā laikā ir svarīgi saprast, ka pat gadījumos, kad banka vērsās pie pilsoņa, tas nenozīmē, ka hipotēka tiks precīzi reģistrēta. Vienkārši sakot, lai apstiprinātu aizdevuma pieteikumu, ir svarīgi panākt savstarpēju sapratni starp aizdevēju un aizņēmēju.

Neskatoties uz to, ka procentu likmes lielākajā daļā banku ir aptuveni vienādas, tās ir tuvu vidējais tirgus likmes, vienmēr ir iespēja izvēlēties ērtu aizdevuma vidi.

Valsts pabalsti ja tas ir pieejams, tas noteikti jāizmanto tajos gadījumos, kad reģistrācijas process būs diezgan sarežģīts. Pat nenozīmīgs procentu likmes samazinājums ar tiesībām uz subsīdijām rada uz ievērojamiem ietaupījumiem. Gadu gaitā tas izlīst desmitiem un pat simtiem tūkstošu rubļu.

Ir vairāki parametri, kas jāņem vērā, izvēloties kredītiestādi, kā arī hipotēkas programmu.

Galvenie kredītiestādes izvēles parametri:

- bankas uzticamība un reputācija;

- pārskati par reāliem klientiem, kuri jau ir reģistrējuši hipotēku caur šo aizdevēju;

- maksimālā iespējamā aizdevuma summa;

- pirmā iemaksa;

- nosacījumi pilnīgai un daļējai priekšapmaksai, soda naudas esamība par šo procedūru;

- pienākums sastādīt apdrošināšanas polises, kā arī apdrošināšanas prēmiju lielums;

- soda naudu apmēru, kā arī kārtību, kādā tās uzkrājas, pieņemot kavēšanos.

Tiem, kuru algas nav pilnībā oficiālas, jums jāizvēlas tās programmas, kuras atļauj piesakieties hipotēkai bez izziņas un ķīlas.

Ir arī nosacījumi, kas pieprasa izsniegt aizdevumus, pamatojoties uz sertifikātiem bankas formā. Tomēr šādas programmas paredz augstākas procentu likmes.

Nepieciešamo dokumentu sagatavošana un pieteikums

Lielākā daļa panākumu hipotēkas iegūšanā ir pareizs dizains dokumentu pakete. Katra banka izveido savu sarakstu, tomēr ir iespējams noteikt obligātu visiem.

Hipotēku saņemšanai nepieciešamo dokumentu saraksts, kas nepieciešami visām kredītorganizācijām:

- hipotēkas pieteikums vai pieteikums;

- aizņēmēja, galvotāju un līdzaizņēmēju identifikācijas dokumenti;

- pašreizējā darba devēja apstiprināta darba grāmatas kopija;

- ienākuma sertifikāts;

- privātiem uzņēmējiem atbilstošas licences un sertifikāti;

- dokumenti par iegādāto īpašumu.

Par pilsoņu preferenciālās kategorijas dokumentu pakete būs apjomīgāka. Turklāt ir nepieciešami dokumenti, kas apliecina tiesības uz pabalstiem, kā arī iestāžu atļauja izmantot subsīdijas no budžeta.

4. solis. Hipotēkas līguma parakstīšana

Vissvarīgākais solis hipotēkas iegūšanā ir hipotēkas līguma izpilde. Pirms līguma parakstīšanas ir svarīgi to uzmanīgi izlasīt. no plkst pirmais pirms tam pēdējā rindkopa.

Īpaša uzmanība ir vērts maksāt tām sadaļām, kuras ir uzrakstītas mazā drukā. Ideāls variants - iepriekš ņemiet līguma paraugu un izpētiet to mājās. Pat labāk - Ļaujiet pieredzējušajam advokātam izlasīt vienošanos.

Tieši uz hipotēkas līguma pamata aizņēmējs saņem tiesības pārskaitīt saņemto aizdevumu, samaksājot par iegādāto mājokli.

Tajā pašā laikā to neaizmirstiet līdz pilnīgai saistību izpildei saskaņā ar hipotēkas līgumu atradīsies nekustamais īpašums ķīlā bankā. Bez aizdevēja atļaujas aizņēmējs nevarēs ar to rīkoties pēc saviem ieskatiem. Tas ir, viņš nevarēs pārdot, ziedot vai apmainīt nopirkto dzīvokli.

5. solis. Darījuma pabeigšana

Krievijas likumi nosaka pienākumu apdrošināt dzīvokli, kas iegādāts hipotēkā. Tomēr banku organizācijas parasti neaprobežojas tikai ar nodrošinājuma apdrošināšanu. Bieži vien viņiem ir jāizdod politika arī dzīvības apdrošināšana, veselība un citi iespējamie riski. Protams, jums būs jāmaksā par katru apdrošināšanu.

Bankai nav tiesību slēgt papildu apdrošināšanas līgumus. Tomēr, lai samazinātu savus riskus, aizdevēji pieliek visas pūles, lai piespiestu aizņēmēju iegādāties polisi. Tāpēc, ja jūs atsakāties apdrošināt jebkādu risku, banka var palielināt procentu likmi.

Pēdējais solis hipotēkas iegūšanā ir pirkuma līguma reģistrācija nekustamais īpašums Rosreestre. Tajā pašā laikā saukts vēl viens svarīgs dokuments hipotēka. Šis nolīgums apstiprina slogu.

Tādējādi hipotēkas reģistrēšana ir stingri reglamentēts process. Zināt soli pa solim palīdz daudz vieglāk iegādāties nekustamo īpašumu uz kredīta.

Zemes gabala hipotēkas reģistrācijas nianses un pazīmes

Zemes gabala hipotēkas reģistrācijas nianses un pazīmes

6. Zemes hipotēku galvenās iezīmes 🏡

Hipotēkā jūs varat iegādāties ne tikai dzīvojamo nekustamo īpašumu, bet arī zemes gabals. Šādai kreditēšanai ir vairākas nianses. Neņemot vērā vissvarīgākās pazīmes, hipotēkas zemes gabali kļūst neiespējami. Pat gadījumos, kad darījums tomēr tiks pabeigts, tas būs pretrunā ar likumu.

1) Hipotēkas priekšmeta raksturojums

Zemes hipotēkas sākotnējais posms ir kreditēšanas priekšmeta galveno pazīmju identificēšana. Nepieciešamība tam ir saistīta ar faktu, ka tieši šī pieeja ļauj saprast, vai konkrētu zemes gabalu var iegādāties uz kredīta.

Zemei jāatbilst noteiktām īpašībām:

- apgrozījuma aizlieguma trūkums;

- ierobežojumu trūkums.

Ja hipotēkas priekšmets neatbilst šiem diviem kritērijiem, aizdevumu var uzskatīt par Krievijas Federācijas likumu pārkāpumu. Abi kritēriji sīkāk apskatīti turpmāk.

1. Zemes apgrozījuma ierobežošana

Hipotēkas noteikumos tika noteikts, ka ķīlas priekšmets nevar būt īpašums, kas kaut kādu iemeslu dēļ ir ierobežots apgrozībā vai izņemts no tā. Tas attiecas, ieskaitot kreditēšanu zemes iegādei.

Saskaņā ar tiesību aktiem zemes jomā var atšķirt vairākus zemes gabalus, uz kuriem attiecas apgrozījuma ierobežojumi:

- meža fonda zemes gabali;

- lauksaimniecības zeme;

- ar radioaktīvām vielām, kā arī citiem bīstamiem atkritumiem piesārņotas vietas;

- teritorijas, kurās ir notikusi degradācija.

2. Ķīlas aizliegums

Nosakot, vai zemes gabals var kļūt par hipotēku, jāpatur prātā, ka likums aizliedz ieķīlāt noteiktus objektus. Tie ietver (bet ne tikai):

- Zeme, kas pieder valstij vai pašvaldībai. Aizliegums ieķīlāt šādas vietas tiek skaidrots ar nepieciešamību saglabāt mūsu valsts teritorijas integritāti, kā arī konsolidēt valstij piederošo zemes rezervi. Valdībai ir tiesības nodot šādas vietas ekonomiskai, kā arī operatīvai vadībai.

- Zemes gabala daļa, kas ir mazāka par minimālo platību. Šo rādītāju nosaka normatīvie akti, ko pieņēmušas Krievijas Federācijas veidojošās vienības, kā arī vietējās varas iestādes. Tas attiecas uz vietnēm ar dažādu atļauto un paredzēto lietojumu. Ierobežojumi ir saistīti ar faktu, ka dažādos reģionos izmantotās zemes daļa ir atšķirīga.Tāpēc zemes platības apakšējās un augšējās robežas nav vienādas.

2) Citas zemes hipotēku iezīmes

Papildus aprakstītajām zemes hipotēkas pazīmēm, kas saistītas ar ķīlas priekšmetu, ir arī citas, arī ļoti svarīgas pazīmes.

Pirmais attiecas uz zemes un ēkas hipotēkas attiecība. Lielākajā daļā attīstīto valstu hipotēka uz zemes gabala nozīmē arī visu uz tā esošo ēku ķīlu.

Atšķirībā no ārvalstīm, Krievijas likumdošana dala 2 nodrošinājuma veids - zeme un iespējas. Izrādās, ka ar zemes gabala hipotēku uz tā uzceltās ēkas tiek ieķīlātas NAV atrodas.

Ir tikai dabiski, ka šāda pieeja rada nelīdzsvarotību. Tāpēc vairumā gadījumu darījuma puses mēģina sastādīt vienlaicīga ķīla uz zemi un labierīcībām.

Gadījumos, kad līgums neparedz vienlaicīgu ķīlu, ja tiek iekasēta zemes iekasēšana, ēkas īpašnieks patur tiesības uz to. Turklāt šajā gadījumā būs tā zemes daļa, kuru aizņem būvnieks hipotēka servitūts(piekļuves tiesības caur vietni ēkai, kas atrodas uz tās).

Pēdējā svarīgā hipotēkas īpašība zemes pirkšanai ir papildu dokumentikā arī līguma nosacījumi. Tos pamatoti var saukt par hipotēkas pazīmēm uz zemes. Ja vismaz viena no precēm nav, reģistrācijas iestādei ir tiesības atteikties veikt vietņu tiesību valsts reģistrāciju.

Papildu nosacījumi hipotēkas līguma saturam uz zemes

Tradicionāli izceļas 2 papildu nosacījumi hipotēkas zemei:

Nosacījums 1. Ar hipotēku iegādātā zemes gabala novērtējums nedrīkst būt zemāks par standarta izmaksām. Citiem vārdiem sakot, zeme nevar maksāt lētāk par zemāko vērtības robežu. Aprēķinot standarta izmaksas, pirmkārt, faktiskā platība.

Turklāt tiek ņemtas vērā īpašās īpašības:

- atvieglojuma pazīmes;

- augsnes īpašības;

- atrašanās vieta.

Ir svarīgi ņemt vērā šīs īpašības. Neaizmirstiet, ka nepareizs šo rādītāju aprēķins visbiežāk kļūst par tiesvedības iemeslu. Praksē ir gadījumi, kad saistībā ar nepareizu teritorijas robežu noteikšanu tiesa nolēma īpašniekam atņemt tiesības to izmantot uz nenoteiktu laiku.

2. nosacījums. Hipotēkas līguma pielikuma pieejamība.Tas darbojas kā papildinājums plānam, kas atspoguļo teritorijas robežas. Šāds zīmējums tiek izsniegts zemes komiteja.

Tādējādi zemes hipotēkai ir vairākas pazīmes. Ir svarīgi tos rūpīgi izpētīt līdz aizdevuma saņemšanai.

7. Kur labāk ņemt hipotēku (hipotēkas aizdevumu) - TOP-5 bankas ar izdevīgiem kreditēšanas nosacījumiem

Mūsdienās finanšu tirgū ir milzīgs skaits hipotēku programmu. Turklāt bieži pat vienas kredītorganizācijas ietvaros tiek izstrādāti dažādi nosacījumi.

Šādā situācijā nav viegli izvēlēties banku ar labākiem nosacījumiem. Profesionāļu vērtējumi var palīdzēt tikt galā ar šo sarežģīto uzdevumu. Tātad, kura banka ir labāka, lai ņemtu hipotēku, apsveriet tālāk.

Pārbaudītas bankas ar vislabākajiem hipotēkas noteikumiem:

| № | Kredītu organizēšana | Hipotēku programma | Procentu likme,% gadā |

| 1 | Maskavas Banka | Jaunbūves ar valsts atbalstu | 11,75 |

| 2 | DeltaCredit | 11,5% jaunbūvēm | 11,50 |

| 3 | Gazprombank | Dzīvokļi, pilsētas mājas ar valsts atbalstu | 11,00 |

| 4 | Ugra | Hipotēkas standarts | 10,90 |

| 5 | Tinkoff | Jaunbūves ar valsts atbalstu | 10,49 |

Mēs jau rakstījām atsevišķā rakstā par to, kur ir izdevīgāk saņemt hipotēkas aizdevumu un kurai bankai ir visrentablākā hipotēka mājoklim - iesakām ar to iepazīties.

8. Kā tiešsaistē pieteikties hipotēkai?

Mūsdienu pasaulē, izmantojot interneta iespējas, tiek atrisināts ļoti daudz jautājumu un problēmu.Tas attiecas arī uz hipotēkām.

Pieteikuma nosūtīšana, izmantojot internetu, ir ļoti ērts veids, kā saņemt aizdevumu. Tas ir lieliski piemērots tiem, kuriem nav brīva laika.

Algoritms tiešsaistes hipotēkas pieteikuma apstrādei caur internetu

Algoritms tiešsaistes hipotēkas pieteikuma apstrādei caur internetu

Hipotēkas reģistrācijatiešsaistē ļauj aizņēmējam izvairīties no nepieciešamības apmeklēt daudzu banku birojus. Nezaudējot laiku konsultācijām ar aizdevumu speciālistiem, aizņēmējs patstāvīgi aprēķina dažādu hipotēku kredītu parametrus, tos analizē un salīdzina.

Izmantojot īpašu hipotēku kalkulators, jūs viegli varat noteikt aptuveno ikmēneša maksājuma summu, pārmaksas summu un citus svarīgus parametrus. Aprēķini palīdz pieteikuma iesniedzējam uzzināt, cik daudz viņš patiešām var saņemt par hipotēku.

Ir svarīgi saprast, ka, nosakot aizdevuma lielumu, tiek ņemti vērā šādi parametri:

- ienākumu līmenis;

- pieejamais pašu kapitāls, kas tiks izmantots iemaksai.

Ir svarīgi arī noteikt aizdevuma termiņu. No tā būs atkarīgs ne tikai maksājuma lielums, bet arī pārmaksas summa.

Hipotēkas atmaksas termiņu nosaka vairāki parametri:

- kredītā sniegtā summa;

- procentu likme;

- maksātspējas līmenis, kas ietekmē maksājuma iespējamo lielumu.

Svarīgs aprēķinu rezultāts ir arī pārmaksas lielums. Aizņēmējam jāņem vērā nevis likme, kas skan programmā, bet efektīvs. Citiem vārdiem sakot, ietekmē ne tikai pārmaksas lielumu uzkrātie procentibet arī dažādas komisijaskā arī papildu maksājumiieskaitot apdrošināšana.

Lai aprēķinātu hipotēku, varat izmantot jebkuru tiešsaistes kalkulators. Daudzās finanšu vietnēs savās galvenajās lapās ir izvietotas līdzīgas programmas.

Tiešsaistes hipotēkas pieteikuma piemērs caur oficiālo bankas vietni - aprēķins, izmantojot aizdevuma kalkulatoru

Tiešsaistes hipotēkas pieteikuma piemērs caur oficiālo bankas vietni - aprēķins, izmantojot aizdevuma kalkulatoru

Neaizmirstika, lai iegūtu visticamākos datus, jums tas precīzi jāzina ne tikai solīt un pieprasīt iemaksu. Ir svarīgi ņemiet vērā arī visus papildu maksājumus un komisijas maksas, kas atbilst izvēlētajai programmai, apdrošināšanas prēmijas.

Bieži vien aprēķins, izmantojot hipotēkas kalkulatoru, ir aptuvens. Lai iegūtu visatbilstošākos datus, vislabāk ir sazināties ar aizdevumu speciālists konkrēta banka.

Piezīme Ja, pētot internetā piedāvāto informāciju, rodas jautājumi, vienmēr varat piezvanīt uz norādītajiem numuriem. Šī pieeja ļauj ātri noskaidrot nesaprotamus punktus.

Nākamais solis ir hipotēkas pieteikuma veidlapas aizpildīšana. Vislabāk ir iesniegt pieteikumus vairākās bankās vienlaikus. Tas ietaupīs daudz laika. Atteikuma gadījumā vienā kredītiestādē jums nevajadzēs sākt meklēšanu no sākuma un gaidīt izskatīšanu, kas, reģistrējot hipotēku, var būt diezgan ilgs.

Ja pozitīvu lēmumu pieņem vairākas bankas, pietiek ar to, lai salīdzinātu saņemtos priekšlikumus. Pēc tam tiek izvēlēts labākais variants, pārējie vienkārši paliek bez uzmanības.

Lai pieteiktos, vienkārši apmeklējiet izvēlētās bankas vietni. Parasti tur tiek aizpildīta potenciālā aizņēmēja anketa.

Aizdevuma pieteikumā tiek ievadīta šāda informācija:

- pieteikuma iesniedzēja personas dati;

- darba vieta un ienākumu līmenis;

- ģimenes sastāvs un kopējie ienākumi;

- saistību summa;

- informācija par pirkšanai plānoto īpašumu.

Parasti hipotēkas pieteikums ir detalizētāks nekā patēriņa aizdevums. Turklāt tas tiek uzskatīts par garāku. Tas izskaidrojams ar ilgtermiņu un kreditēšanas apjomu. Tradicionāli pārskata periods svārstās no 1 pirms tam 7 dienas.

Pārskats par aizdevumu brokeriem, kuri sniedz palīdzību hipotēkas gadījumā

Pārskats par aizdevumu brokeriem, kuri sniedz palīdzību hipotēkas gadījumā

9.Kas sniedz palīdzību hipotēkas iegūšanā - pārskats par pieciem labākajiem hipotēku brokeriem

Ne visi var atļauties hipotēkas kredītu atsevišķi. Šis process prasa ievērojamas laika izmaksas, morālā koncentrēšanās. Turklāt, lai pareizi izprastu vismaz sarežģītā hipotēku kreditēšanas procesa iezīmes minimālas zināšanas finansēs. Protams, ne visiem ir šādas spējas.

Tomēr nav vērts atteikties no idejas par mājokļa iegādi, iegūstot hipotēkas aizdevumu. Daudz labāks risinājums būtu izmantot profesionāla starpnieka palīdzību starp aizņēmēju un kredītiestādi. Tieši tā saukto hipotēku brokeris.

Šāds speciālists parasti apzinās milzīgas summas iezīmes hipotēku programmaspārstāvēti tirgū. Viņš spēj palīdzēt ikvienam, kurš vēlas izvēlēties piemērotāko un izdevīgāko aizdevuma variantu.

Visbiežāk lielajās pilsētās veselas starpnieku organizācijaskas sniedz kredīta māklera pakalpojumus. Mazās pilsētās šādus starpniekus var atrast lielās nekustamo īpašumu aģentūrās.

Maskavas reģionā eksperti uzsver 5 uzņēmumibūt atzītam starpniekam starpniecības pakalpojumu tirgū. Tie ir apskatīti zemāk.

1) LK aizdevums

Neskatoties uz to, ka šis brokeris tirgū darbojas salīdzinoši nesen, tas jau ir nopelnījis nevainojamu reputāciju. Šī uzņēmuma klientiem nav nepieciešama priekšapmaksa. Maksājums par sniegtajiem pakalpojumiem tiek veikts tikai līguma ietvaros.

2) Kommersant-Credit

Attiecīgā brokera darbiniekiem ir pieredze dažādu banku vadības un apsardzes pakalpojumos.

Pateicoties tam, hipotēka ir zināma iekšpusē.

3) Kredīta lēmumu dienests

Piedāvātais uzņēmums veiksmīgi darbojas tirgū ar 2010 gados.

Uzņēmums sniedz brokeru pakalpojumus gan fiziskām, gan juridiskām personām.

4) Hipotēkas izvēle

Pārstāvētais brokeris tika izveidots 2012 gadā.

Gan privātpersonām, gan uzņēmumiem šeit tiek garantēts pozitīvs lēmums par Maskavas banku pieteikumiem.

5) Kredītu laboratorija

Visiem uzņēmuma darbiniekiem ir ievērojama pieredze. Viņi spēj sagatavot savus klientus jebkurai, pat ļoti īpašai aizdevēju prasībai.

Ieteicams izmantot brokera palīdzību ne tikai laika un nervu ietaupīšanas labad. Starpnieki palīdz iegūt hipotēku neparastās situācijāskurus sarežģī jebkādi negatīvi faktori. Dažos gadījumos šādi uzņēmumi darbojas ne tikai kā starpnieki, bet arī kā garantijas saviem klientiem.

Pievēršoties brokeriem, ir svarīgi rūpīgi izpētīt viņu reputāciju. Tas palīdzēs izvairīties no sadarbības ar krāpniekiem. Turklāt jums nevajadzētu pārskaitīt naudu, lai samaksātu par pakalpojumiem pirms tam brīdis, kad saņemat aizdevumu.

Praktiski padomi, kā pareizi un izdevīgi ņemt hipotēku

Praktiski padomi, kā pareizi un izdevīgi ņemt hipotēku

10. Kā pareizi ņemt hipotēku - 5 noderīgi speciālistu padomi

Mūsdienās hipotēku kreditēšana ir diezgan populāra. Protams, ne visiem, kas nolēma par tā dizainu, ir īpaša izglītība - finanšu vai likumīga. Tāpēc hipotēkas dizains ir jāpieiet nopietni un jāsagatavo.

Patiesi rentabla aizdevuma saņemšana var būt sarežģīta. Lai ietaupītu nervus un laiku, kā arī iegādātos savu nekustamo īpašumu bez liekām problēmām, ir svarīgi rūpīgi izpētiet darījuma vissvarīgākās nianses Iepriekš pieteikuma iesniegšana.

Turklāt nav lieki ņemt vērā ekspertu ieteikumus. Šī pieeja palīdzēs izvairīties no lielākajām problēmām.

Padoms 1. Jums jāizsniedz hipotēka valūtā, kurā tiek uzkrāti galvenie ienākumi.

Galvenais noteikums jebkura veida aizdevumu saņemšanā ir līgumu slēgšana tikai valūtā, kurā aizņēmējs saņem algu.Iemesls ir vienkāršs - saņemot hipotēku ārvalstu valūtā, lai samaksātu par aizdevumu, tā būs jāiegādājas uz rubļa aktīvu rēķina.

Turklāt ir valūtas kursa risks. Šāda situācija neizbēgami izraisīs ikmēneša maksājumu pieaugumu. Tas apdraud ne tikai maksātspējas samazināšanos, bet arī pilnīgu maksātāja sabrukumu.

Tieši šajā situācijā tie, kas bija glaimojuši ar zemu likmi un 2013-2015 gados izdeva hipotēku ārvalstu valūtā. Straujais valūtas kursa pieaugums noveda pie tā, ka apmēram rubļu maksājumi palielinājās 2 reizes. Tajā pašā laikā algas nav mainījušās.

Rezultāts vairumā gadījumu ir nožēlojams - aizņēmēji nespēj pilnībā izpildīt savas saistības. Daudziem nācās pat pārdot hipotēkā nopirktu dzīvokli.

Padoms. Nepārvērtējiet savas finansiālās iespējas

Nekavējoties neizlemiet iegādāties milzīgu dzīvokli, ja ienākumu līmenis neļauj tērēt milzīgas summas ikmēneša aizdevuma apkalpošanai.

Finanšu jomā likums - uzņemto saistību uzturēšanas izmaksām nevajadzētu būt vairāk 30-40% no ienākumiem. Šī indikatora kritiskā vērtība ir 50% Ja hipotēkas maksājums ir vairāk nekā puse no saņemtajiem ienākumiem, tas neizbēgami noved pie pasliktināšanās parastajos pastāvēšanas apstākļos.

Lielākā daļa krievu aizmirst šo noteikumu. Daudzi sastāda hipotēkas, kuru maksājums pārsniedz 70% no viņu ienākumiem. Viņi uzskata, ka galvenais ir iegādāties dzīvokli, nedomājot par to, kā viņi atmaksās aizdevumu.

Tā rezultātā pilna dzīve ir ārpus jautājuma. Ja problēma tiek pievienota jau tā saspringtajai finansiālajai situācijai, kavēšanās. Rezultāts ir slikts kredīts.

Vissvarīgākais secinājums liecina par sevi. Jūs nevarat pārvērtēt savas finansiālās iespējas. Dzīves apstākļi ir jāuzlabo pakāpeniski.

Pirmkārt, jūs varat pieteikties hipotēkai, kas ir minimālā summa, kas nepieciešama neliela dzīvokļa iegādei. Iespējams, ka līdz pilnīgai atmaksai situācija hipotēku tirgū mainīsies.

Mūsdienās ir tendence pazemināties. Tāpēc, visticamāk, nākotnē hipotēku būs iespējams izsniegt ar izdevīgākiem noteikumiem. Tad ir vērts, ja vēlaties mainīt mazu dzīvokli uz lielu.

3. padoms. Ir svarīgi izvēlēties labāko laiku hipotēkas saņemšanai.

Jebkuriem darījumiem ar nekustamo īpašumu ir svarīgi izvēlēties pareizo laiku darījumu veikšanai. Tas pats attiecas uz hipotēkas iegūšanu.

Bieži vien situāciju ar nekustamā īpašuma iegādi var kādu laiku atlikt. Šādā situācijā dzīvokļa iegādei uz aizņemto līdzekļu rēķina vajadzētu būt tajos brīžos, kad samazinās pieprasījums pēc tiem.

Ideālā gadījumā jums jāgaida minimālais pieprasījums, lai pārliecinātos, ka darījums tiek pabeigts vislabākajā laikā.

Būs kļūda iegūt hipotēku un iegādāties dzīvokli, kad tirgus būs aizņemts. Šajā gadījumā, visticamāk, vēlāk, kad samazinās interese par nekustamo īpašumu un samazinās cenas, aizņēmējs sāks pīt elkoņus.

4. padoms. Jums rūpīgi jāizpēta līgums, līdz tas tiek parakstīts.

Ka līgums ir jāparaksta tikai pēc rūpīgas izpētes to zina visi. Tomēr tālu no visiem šiem noteikumiem tiek ievērots. Turklāt tieši šajā līgumā ir noteikti hipotēkas kreditēšanas pamatnosacījumi, kas ir raksturīgi konkrētam darījumam.

Īpaša uzmanība līguma izpētē jāpievērš sadaļām, kas attiecas uzpapildu izdevumi. Daudzi kredītņēmēji nenopietni domā par dažādiem komisijas un apdrošināšanas prēmijas.

Tomēr parasti bankām noteiktos uzņēmumos nepieciešama apdrošināšana katru gadu. Rezultāts ir hipotēku cenu pieaugums vidēji par 1% gadā. Šādas pārmaksas ir nepatīkams pārsteigums neuzmanīgiem kredītņēmējiem.

5. padoms. Jums jāuztraucas par tā saucamā drošības spilvena izveidi

Tam vajadzētu būt atsevišķā kontā (vēlams iemaksai), lai saglabātu līdzekļus vairāku ikmēneša maksājumu apjomā. Ideāla summa ir 3 līdz 6 aizdevuma daļas.

Ir vairāki iemesli, kāpēc šo naudu nevajadzētu maksāt pirmstermiņa atmaksai:

- Daudzām bankām nepatīk maksāt hipotēkas pirms termiņa un noteikt šādu procedūru papildu komisijas. Tāpēc pārāk bieži daļēji pirmstermiņa atmaksas veikšana kļūst nerentabla.

- Ja depozīts tiek izbeigts priekšlaicīgi, klients vairumā gadījumu zaudē uzkrātos procentus.

Tāpēc vislabāk šādus uzkrājumus vienmēr glabāt atsevišķā kontā. Tie var būt efektīvs atbalsts, ja rodas grūtības..

Pat gadījumos, kad aizņēmējs zaudē darbu, ar gaisa spilvenu palīdzību viņš var savlaicīgi turpināt atmaksāt hipotēku.

Tādējādi, klausoties speciālistu ieteikumus, jūs varat ievērojami atvieglot hipotēkas saistību izpildi.

11. Bieži uzdotie jautājumi (FAQ)

Hipotēkas noformēšana nav viegls uzdevums. Tāpēc bieži vien pat ar speciālistu ieteikumiem nepietiek. Bieži rodas nestandarta situācijas, kurām nepieciešams tūlītējs risinājums. Tāpēc rakstā sniegtas atbildes uz bieži uzdotajiem jautājumiem.

1. jautājums. Kāda ir hipotēkas procentu atdeve?

Ikvienam, kurš nolemj saņemt hipotēku, ir svarīgi zināt, kas tas ir procentu atdeve. Saskaņā ar Krievijas likumiem aizņēmējam ir tiesības atgriezt noteiktu daļu naudas, kas viņam aizgāja, lai samaksātu hipotēku.

Ne visi saprot, ka nebūs iespējams pašus atmaksāt maksājumus, bet gan tikai daļu no ienākuma nodokļa par šādiem izdevumiem iedalīto summu. Šī procedūra tiek saukta īpašuma atskaitīšana.

Aizņēmējam ir tiesības saņemt kompensāciju 13% no procentiem, ko viņš par hipotēku samaksājis par iepriekšējo kalendāro gadu. Parādās tiesības uz atskaitījumu tikai gadījumos, kad aizņēmējam ir ienākumi, kas ar nodokli apliekami ar nodokli Krievijas Federācijas teritorijā 13%.

Atgriešanos neveic kredītiestāde, bet gan valsts. Tāpēc, lai saņemtu nepieciešamos līdzekļus, jums jāsazinās nodokļu inspekcijai.

2. jautājums. Es gribu paņemt istabu hipotēkai. Vai tas ir iespējams?

Ne visi var apkalpot hipotēkas aizdevumu vairāku miljonu vērtībā. Bet tas ir tieši tas, kas nepieciešams, lai iegādātos pilnvērtīgu dzīvokli. Starp citu, mēs jau iepriekš rakstījām par to, kā iegādāties dzīvokli ar hipotēku un kur sākt nākamā mājokļa pirkšanas procesu.

Ja jūs joprojām vēlaties iegūt savu mājokli, vienīgā izeja ir saņemt hipotēku uz istabu. Tāda pati opcija ir piemērota lietošanai. mātes kapitālu. Ne visi var atļauties samaksāt pilnu hipotēku, ja ģimenē ir vairāk nekā viens bērns.

Bieži vien investori ar nelielu kapitāla līmeni telpas uzskata par daudzsološs investīciju variants. Šādu nekustamo īpašumu var izīrēt. Pēc pilnīgas hipotēkas atmaksas istabu var pārdot.

Turklāt pērkot kopmītnes istabu ir iespēja iekrist pārvietošanas programma gadījumā, ja tiek pieņemts lēmums to nojaukt. Tā rezultātā, iegādājoties ne gluži pilnvērtīgu nekustamo īpašumu, jūs varat kļūt par pienācīga dzīvokļa īpašnieku. Starp citu, bieži pārvietošanas laikā mājokļi tiek nodrošināti jaunajās ēkās.

Visi iepriekš minētie iemesli noved pie tā, ka jautājums par šāda veida kreditēšanas izmantošanu joprojām ir aktuāls.

Hipotēkas veikšanai, lai iegādātos istabu, ir vairākas iespējas:

- Nav viegli atrast banku, kas piekrīt izsniegt aizdevumu telpas iegādei. Tas ir tieši saistīts ar hipotēkas priekšmetu. Likviditāte istabu nekustamā īpašuma tirgū ir zema. Tāpēc, ja neatmaksāsit aizdevumu, to pārdot nebūs viegli. Šī situācija ievērojami palielina aizdevēja riskus.

- Ieguldījums bankai no šādiem darījumiem ir mazs. Nekustamā īpašuma reģistrācijas izmaksas ir diezgan ievērojamas, un saņemtie procenti ir nenozīmīgi. Tas jo īpaši attiecas uz gadījumiem, kad daļa hipotēkas tiek atmaksāta pirms termiņa uz maternitātes kapitāla rēķina.

Tomēr ir gadījumi, kad kredītorganizācijas ļoti aizraujas ar aizdevumiem, lai iegādātos istabu:

- Ja hipotēkas ir nodrošinātas ar citu vērtīgu īpašumu, kura vērtība ir vienāda vai dārgāka nekā iegūtais īpašums.

- Ja potenciālais aizņēmējs vairāku iemeslu dēļ ir visa dzīvokļa īpašnieks, izņemot atsevišķu istabu. Šajā gadījumā banka labprātāk veiks darījumu.

Tiem, kas nolemj iegādāties istabu kredītā, jāpatur prātā, ka ir maz banku, kuras šādiem mērķiem izsniedz hipotēkas.

Bankas un to aizdevuma nosacījumi istabu iegādei ir parādīti tabulā:

| Kredītu organizēšana | Solīt | Hipotēkas termiņš | Summa | Citi nosacījumi |

| Sberbanka | 13,45% | 30 gadi | Individuāli | Dokumentu saraksts ir līdzīgs tradicionālajai hipotēkai |

| SKB banka | 14% | 12.20.30 gadi | No 350 000 rubļu | Jūs varat piesaistīt līdz diviem kredītņēmējiem |

| MTS banka | Individuāli | 3-25 gadus vecs | 300 000 - 25 000 000 | Pirmajai iemaksai vajadzētu būt 10–85% |

| Maskavas Banka | Sākot no 14% | No 1 līdz 30 gadiem | Individuāli | Nekreditē istabu iegādi kopmītnēs, jūs varat pieteikties uz hipotēku uz numuru dzīvoklī Pirmā iemaksa vismaz 20% |

| RosEvroBank | Sākot ar 13,5% | No 1 līdz 20 gadiem | Maskavā un Sanktpēterburgā līdz 20 miljoniem, citos reģionos - līdz 10 miljoniem | Ir programma likmju samazināšanai līdz 11,75% |

| TransCapitalBank | Sākot ar 13,5% | Līdz 25 gadu vecumam | 500 000 - 20 000 000 | |

| Banka Zenit | 21,5% - 26% | Vecumā no 1 līdz 25 gadiem | Maskavā līdz 14 miljoniem, reģionos līdz 10 | Pirmā iemaksa vismaz 20% |

3. jautājums. Kas nepieciešams, lai iegūtu hipotēku diviem dokumentiem? Kādi ir tā nosacījumi?

Lielākā daļa krievu var iegādāties savu mājokli, tikai piesakoties hipotēkai. Tas bieži ir ļoti ilgs process, kas prasa ļoti daudzu dokumentu savākšanu. Tomēr šodien milzīgs skaits banku piedāvā hipotēku kreditēšanas pakalpojumus.

Sakarā ar milzīgo konkurenci un cīņu par katru klientu, tirgū parādās jaunas pievilcīgas programmas. Piemēramiespēju piesakieties hipotēkai tikai divos dokumentos.

Protams, ja vēlaties saņemt šādu aizdevumu, pirmais jautājums ir, kādi dokumenti tam būs nepieciešami.

Pirmais dokuments, pirmkārt, bankai būs jāuzrāda potenciālais aizņēmējs civilā pase. Priekšnosacījums ir šajā dokumentā esoša zīmoga klātbūtne uz pastāvīgu reģistrāciju Krievijas teritorijā (citiem vārdiem sakot, reģistrācija).

Otrais dokuments Parasti aizņēmējs var izvēlēties no piedāvātā saraksta. Tradicionāli tajā ietilpst:

- militārais ID;

- reģistrācijas apliecība pensiju fondā (SNILS);

- militārpersona vai valdības struktūru darbinieka personas apliecība;

- pase;

- autovadītāja apliecība.

Hipotēkas aizdevuma nosacījumi katrā bankā ir individuāli. Neskatoties uz to, no tiem var atšķirt vairākus izplatītus.

Galvenie hipotēkas nosacījumi, kas sastādīti, pamatojoties uz diviem dokumentiem:

- Maksātspēja nav jāapstiprina.

- Pārlieku liela interese salīdzinājumā ar citām programmām. Izņēmums ir aizņēmēji, kuriem ir algas vai pensijas konts šajā kredītiestādē.

- Nepieciešama iemaksa kas visbiežāk svārstās no piecpadsmit līdz piecdesmit procentiem no iegādātā īpašuma vērtības.

- Lielākā daļa banku ļauj piesaistīt kredītņēmējus.

- Parasti nav komisijas maksu un ierobežojumu pirmstermiņa atmaksai.

- Ir nepieciešams nodrošināt dokumentus ar mājokli pēc pozitīva lēmuma saņemšanas par aizdevuma izsniegšanu.

- Obligāti jāsastāda apdrošināšanas polise. Ja atteiksities no šī pakalpojuma, likme tiks palielināta.

- Par kavēšanos tiek uzlikti naudas sodi.

Hipotēkas pieteikums tiek apstrādāts kā parasti:

- Anketa ir aizpildīta. To var izdarīt, sazinoties ar biroju vai bankas vietnē.

- Gaidiet kredītiestādes lēmumu. Pieteikuma izskatīšanas nosacījumi dažādās bankās ievērojami atšķiras. Turklāt dažos gadījumos kredītorganizācijas tos pagarina.

- Iesniegt dokumentus īpašuma izskatīšanai,ja par pieteikumu ir saņemts pozitīvs lēmums.

- Parakstot aizdevuma līgumu, veicot iemaksu un apdrošināšanuun gadījumā, ja banka apstiprina izvēlēto mājokli.

- Lppparakstot pirkuma līgumu kā arī īpašuma tiesību uz nekustamo īpašumu nodošana aizņēmējam un tā reģistrēšana kā ķīla bankai.

| Kredītu organizēšana | Summa | Aizņēmēja vecums | Solīt | Termiņš | Pirmā iemaksa | Citi nosacījumi |

| Sberbanka | Maskavā un Sanktpēterburgā 10 000 000 rubļu, citos reģionos - 8 000 000 | No 21 līdz 75 gadiem | Sākot ar 11,4% | 1-30 gadi | No 50% Ar dalību valsts atbalsta programmās - no 20% Jaunām ģimenēm no 15% | Pieteikuma izskatīšana 2 darba dienu laikā |

| VTB 24 | No 500 000 līdz 8 000 000 | Sākot no 14,5% | 1-20 gadi | Sākot no 40% | 24 stundu pieteikuma pārskatīšana | |

| Maskavas Banka | No 170 000 | Sākot no 15.95% | Līdz 20 gadiem | Mājokļa iegādei otrreizējā tirgū Pārbaudes ilgums - 24 stundas | ||

| Krievijas Lauksaimniecības banka | Individuāli | Sākot no 14% | Sākot no 40% | Jūs varat izvēlēties mūža renti vai diferencētus maksājumus | ||

| MTS banka | No 300 000 līdz 25 000 000 | 21-65 gadus vecs | 3-25 gadus vecs |

Reģistrējot divu dokumentu hipotēku, ir svarīgi ievērot dažus speciālistu ieteikumus:

- Rūpīgi izpētiet hipotēkas programmas nosacījumus Iepriekš piemērošanas laiks.

- Izmantojot apgalvoto termiņš un lielums hipotēkas, kā arī cenas, komisijas un papildu maksājumi skaita izmantojot aizdevuma kalkulatoru nākotnes aizdevuma parametri. Pēc tam ir svarīgi veikt rūpīgu analīzi un salīdzināt ar citām bankām.

- Ir vērts doties uz kredītorganizācijas filiāli tikai tad, kad visi nepieciešamie dokumenti ir savākti.

- Ir svarīgi saprast, ka hipotēka nebeidzas ar bankas pieteikuma apstiprināšanu aizņēmējam. Gluži pretēji, tas ir tikai sākums. Papildus ikmēneša maksājumiem jums katru gadu būs jāatjauno sava apdrošināšanas polise.. Turklāt lielākajai daļai banku ir nepieciešams sertifikāts par komunālo pakalpojumu rēķinu neesamību.

Tādējādi daudziem kredītņēmējiem ideāla ir divu hipotēku hipotēka. Tas ļauj ievērojami ietaupīt laiku nepieciešamo dokumentu sagatavošanai.

Topošajam aizņēmējam nevajadzēs savākt milzīgu informācijas daudzumu. Tajā pašā laikā vairākas bankas piedāvā ne mazāk labvēlīgus nosacījumus šādām programmām nekā tradicionālās.

Bet neaizmirstiet, ka bez būtiskas iemaksas jūs nevarēsit iegādāties dzīvokli uz kredīta. Turklāt, reģistrējot divu dokumentu hipotēku, bieži vien ir jāapstiprina tā klātbūtne.

4. jautājums. Kā saņemt hipotēku par esošā dzīvokļa drošību?

Tradicionāli Krievijā kredītņēmēji sastāda hipotēkas, kas nodrošinātas ar iegādāto īpašumu. Ne visi zina, ka pastāv arī iespēja iegādāties nekustamo īpašumu kā nodrošinājumu, lai aizdevējam nodrošinātu pieejamo mājokļa platību.

Turklāt dažos gadījumos bankas pat piedāvā emitēt ar nekustamo īpašumu nodrošināti bezmērķa aizdevumi. Visi aprakstītie gadījumi arī ir hipotēka, kuras raksturīga iezīme ir naudas saņemšana uz kredīta, kas nodrošināts ar nekustamo īpašumu.

Kas jums jāzina, piesakoties hipotēkas aizdevumam, kas nodrošināts ar dzīvokli

Kas jums jāzina, piesakoties hipotēkas aizdevumam, kas nodrošināts ar dzīvokli

Svarīgi saprastja nepastāv prasība par hipotēkā saņemto līdzekļu mērķtiecīgu izmantošanu, risks bankai palielinās daudzkārt. Visbiežāk rezultāts ir mazāk labvēlīgi nosacījumi šādām programmām.

Kritiskais stāvoklis hipotēkas, kas nodrošinātas ar esošo īpašumu ir tā, ka rīkosies aizņēmēja dzīves telpa hipotēkas ķīla. Citiem vārdiem sakot, banka formalizēs ķīlu.

Jebkurā gadījumā tiek sastādītas nodrošinājuma saistības. reģistrācijas kamerā. Tādēļ aizņēmējs vairs nevarēs atsavināt savu dzīvokli. Bez bankas atļaujas mājokli nevar pārdot, ziedot un mantot. Apmaiņā aizņēmējs iegūst iespēju iztērēt aizņemtos līdzekļus jauna nekustamā īpašuma iegādei vai (ja tas paredzēts līgumā) pēc saviem ieskatiem.

Ir svarīgi to saprast hipotēkas aizdevums, kuru nodrošina esošais dzīvoklis, tāpat kā citiem finanšu pakalpojumiem, ir savs ieguvumi un trūkumi. Pirms piekrītat šāda veida aizdevumam, jums tie rūpīgi jāizpēta.

Starp kreditēšanas priekšrocībām esoša mājokļa nodrošināšanai var izdalīt šādas:

- Lielākā daļa kredītiestāžu ir lojālākas pret kredītņēmējiem, kuri ir gatavi ieķīlāt esošo mājokli kā nodrošinājumu.Tāpēc daudzi no viņiem piedāvā zemākas cenas procentu likme šādām programmām. Tomēr nesen dažas bankas ir sākušas samazināt likmes tradicionālajām hipotēkām. Tāpēc ir iespējams, ka tuvākajā nākotnē šī priekšrocība var izzust.

- Ar hipotēku, ko nodrošina esošais nekustamais īpašums, objektam, kuru plānots iegādāties, bankai nav nozīmes. Rezultātā šādas programmas atvieglo dzīvokļa iegādi nulles celtniecības stadijā. Turklāt aizņēmējs var pats izvēlēties izstrādātāju, nav nepieciešams, lai viņš būtu akreditēts bankā. Īpašums var būt arī jebkurš - vasaras māja, istaba hostelī un citas iespējas, kurām lielākā daļa banku atsakās kreditēt.

- Izskatāmā programma nosaka elastīgas prasības ne tikai iegādātajam īpašumam, bet arī pašam aizņēmējam, ieskaitot viņa maksātspēja. Tradicionāli hipotēkas, ko nodrošina esošie mājokļi, var izsniegt krievi vecumā no plkst 18 pirms tam 65 gados. Ir svarīgi, lai aizņēmējam un viņa ģimenei būtu stabili ienākumi, kas ir pietiekami, lai atmaksātu aizdevumu.

- Pretstatā nenodrošinātiem aizdevumiem, attiecīgajās programmās maksimālais līguma termiņš ir 30 gadi.

- Svarīga priekšrocība ir pirmā iemaksa. Dažas kredītorganizācijas, lai vēl vairāk piesaistītu klientus, šo aizdevumu pozicionē kā hipotēku bez pirmā iemaksa. Vienā no iepriekšējiem rakstiem mēs detalizēti runājām par hipotēku bez iemaksas.

- Parasti līdzīgām shēmām nav sodu par pirmstermiņa atmaksu.

Tiem, kas vēlas pieteikties aizdevumam, kuru nodrošina ar savu īpašumu, būtu jāapzinās arī šādām programmām raksturīgie trūkumi. Ja pirms līguma parakstīšanas ar viņiem nav iepazinies, jūs vēlāk varat sastapties ar daudz nepatīkamu pārsteigumu.

Šāda veida hipotēkas ir šādas:

- Ne visi nekustamie īpašumi ir piemēroti kā apsardze. Bankas uzmanīgi izturas pret šāda veida aizdevumiem. Hipotēku nebūs iespējams izsniegt telpās, kas iekļautas noārdījies mājokļu fonds un paredzēti nojaukšanai un pārvietošanai. Banka neaizdod nekustamo īpašumu, kura nolietojums pārsniedz 50% Arī neviena kredītiestāde neuzņemsies kā nodrošinājumu dzīvokļi ar koka grīdāmkā arī klātbūtnē tajā nelikumīga pārbūve.

- Neviens nesaņems aizdevumu par visām esošā īpašuma izmaksām. Maksimālais, ko var iegūt, ir 70% no dzīvokļa tirgus cenas.

- Augstas apdrošināšanas izmaksas.Visticamāk, jums būs jāapdrošina aizņēmēja, ķīlas priekšmeta, dzīvība un darbība, kā arī iegādātais dzīvoklis.

- Ja nepieciešams, maz ticams, ka hipotēku pārdos. Visticamāk, banka šādu darījumu neveiks.Tāpēc pirms līguma noslēgšanas ir vērts nekavējoties noskaidrot visus nosacījumus, kurus banka izvirzīs pēc šāda pieprasījuma.

Bankām būtisks trūkums ir arī esošo mājokļu hipotēkām - augsts risks. Tas izskaidrojams ar iemaksas trūkumu. Tas noved pie tā, ka ir maz banku, kas piedāvā šādas programmas. Protams, katra kredītiestāde izstrādā savus kreditēšanas nosacījumus.

Ir vairāki ar hipotēkām raksturīgi parametri:

- aizdevuma valūta - rubļu, dolāru vai eiro;

- minimālais aizņēmēja vecums - 21 gadā

- likme ir atkarīga no aizdevuma valūtas; vidēji rubļos tā ir 16% gadā;

- maksimālais aizdevuma termiņš - 25 gadi, dažreiz sasniedz 30 gadus;

- aizdevuma summa reti pārsniedz 70% no ieķīlātā nekustamā īpašuma vērtības.

Noteiktas prasības tiek izvirzītas arī dzīvojamajai platībai, saskaņā ar kuru plānots izsniegt aizdevumu:

- pārplānošanas klātbūtnē tie visi ir jālegalizē, kas ir dokumentēts;

- komunālo pakalpojumu rēķini ir pilnībā jāapmaksā;

- iespēju īpašumu izmantot komfortablai uzturēšanai - māja ir jāapgādā ar elektrību, ūdeni un apkuri;

- dzīvokli nedrīkst apgrūtināt.

Ir svarīgi saprast, ka noteiktas prasības tiek izvirzītas ne tikai mājoklim, bet arī mājai, kurā tas atrodas.

Ēkai, kurā atrodas ieķīlātais īpašums, jāatbilst šādiem parametriem:

- stāvu skaitam mājā jābūt vismaz pieciem;

- ēkas ārkārtas stāvoklis, nav nepieciešams to nojaukt vai rekonstruēt, māju arī nevajadzētu pārvietot

- celtniecības gads ne agrāk 1950th.

Tādējādi hipotēkām, kas nodrošinātas ar esošo īpašumu, ir ievērojams skaits pozitīvu īpašību, un tai ir arī virkne trūkumu. Ir svarīgi saprast, ka, ja nav iespējams veikt ikmēneša hipotēkas maksājumus, var rasties nopietnas problēmas. Rodas zaudējumu risks ieķīlāts nekustamais īpašums. To var likt izsolē.

Arī pastāv varbūtība, ka tiks zaudēts viss aizņēmējam piederošais īpašums (tas ir, pat īpašums, kas iegādāts par aizņemtiem līdzekļiem). Tāpēc, pieņemot lēmumu par hipotēkas izsniegšanu, ir svarīgi saprātīgi novērtēt savu maksātspēju. Tas jādara, ņemot vērā ne tikai pašreizējo situāciju, bet arī to, kas var rasties nākotnē līdz aizdevuma līguma termiņa beigām.

5. jautājums. Vai es varu ņemt hipotēku par daļu no dzīvokļa?

Ne visiem ir nauda, lai iegādātos ne tikai pilnvērtīgu dzīvokli, bet arī tā daļas. Šajā gadījumā var rasties situācija, kad steidzami jāpieprasa iegādāties dzīvojamo nekustamo īpašumu, un vienkārši nav no kuriem aizņemties naudu. Šādā situācijā rodas jautājums - Vai ir reāli saņemt aizdevumu, lai iegādātos dzīvokļa daļu.

Nesen situācijas, kad nepieciešama hipotēka nevis visam dzīvoklim, bet tieši tai, savukārt, ir izņēmums. Var būt daudz iemeslu, kāpēc pilsoņiem ir jāatpērk likme.

Kādos gadījumos es varu ņemt hipotēkas kredītu par daļu no dzīvokļa

Kādos gadījumos es varu ņemt hipotēkas kredītu par daļu no dzīvokļa

Visbiežāk hipotēku, lai iegūtu daļu no dzīvojamā nekustamā īpašuma, izsniedz šādos gadījumos:

- Mantojuma tiesības rodas no vairākiem tāliem radiniekiem. Nav iespējas dzīvot kopā, bet es nevēlos pilnībā pārdot dzīvokli.

- Laulības šķiršanas laikā notika nekustamā īpašuma dalīšana, taču viens no laulātajiem nevēlas atteikties dzīvot komfortablos apstākļos.

Iepriekš minētas ir tikai tās situācijas, kas notiek visbiežāk. Tomēr dzīve nav prognozējama, un nav iespējams iepriekš zināt, kāda iemesla dēļ var būt nepieciešams iegādāties daļu dzīvoklī.

Svarīgi ņemt vērāka nav tik daudz kredītorganizāciju, kuras vēlas izsniegt hipotēku, lai iegādātos daļu dzīvoklī.Ja jūs joprojām atrodat šādu banku, jums vajadzētu būt gatavam tam, ka šāda aizdevuma nosacījumi, visticamāk, nebūs diezgan lojāli. Hipotēku likmes uz vienu akciju var būt ļoti augstas. Bieži vien viņi sasniedz 15% gadā, un bieži vien vairāk.

Tāpēc, visticamāk, būs grūti kļūt par vienīgo dzīvokļa īpašnieku, kurā pilsonim šobrīd pieder tikai daļa. Lai sasniegtu vēlamo mērķi, jums būs jāpieliek daudz pūļu un jāpavada daudz laika. Bet izmisums jebkurā gadījumā nav tā vērts. Izredzes iegūt hipotēku, lai arī nelielas, joprojām pastāv.

Hipotēkas nosacījumus dzīvojamā nekustamā īpašuma daļas iegūšanai lielā mērā nosaka aizņēmēja izvirzītie mērķi.

Parasti mājokļa daļas iegūšanai ir 2 aizdevumu veidi:

- Pilsonim pieder noteikta dzīvokļa daļa. Tajā pašā laikā viņš vēlas kļūt par tā pilntiesīgo un vienīgo īpašnieku. Šajā situācijā ir nepieciešama hipotēka, lai iegādātos pēdējo nekustamā īpašuma daļu.

- Topošais aizņēmējs vēlas iegādāties daļu (piemēram, istaba) dzīvoklī, kurā tam nav nekā kopīga. Šajā gadījumā pilsonim pēc darījuma piederēs tikai noteikta nekustamā īpašuma daļa.

Abos iepriekšminētajos piemēros hipotēkas iegūšana darījuma veikšanai nebūs vienkārša. Tomēr pirmajā gadījumā varbūt saņemt hipotēku daudz vieglāk. Tas izskaidrojams ar atšķirīgu riska līmeni divās situācijās. Iegādājoties pēdējo akciju, banka aizdevuma saņemšanas laikā var pieprasīt iemaksāt drošības naudu par dzīvokļa daļu, kas jau pieder pieteicējam.

Otrais variants ir saistīts ar aizdevumu par diezgan lielu summu, nesniedzot nodrošinājumu. Šādā situācijā šķiet, ka banka nesniedz maksātspējas pierādījumu kā atgriešanās garantiju. Var pieprasīt vairums banku, piesakoties hipotēkai pirmajai akcijai papildu drošība. Tas varētu būt kā cits īpašumsieķīlāts, kā arī piesaiste galvotāji.

Mēs abus gadījumus aplūkojam sīkāk.

1. Hipotēku kredīti pēdējās akcijas iegūšanai

Ja jūs nolemjat pieteikties hipotēkai, lai iegādātos pēdējo dzīvokļa daļu, jums jābūt garīgi sagatavotam faktam, ka nāksies apstiprini īpašumtiesības uz daļu, kas jau pieder pieteikuma iesniedzējam.

Citiem vārdiem sakot, būs jāapkopo dokumentu pakete, kas unikāli identificēs aizņēmēju kā īpašuma daļas īpašnieku.

Turklāt jums būs jāapstiprina:

- Darba pieredze pēdējā vietā. Šim jums ir nepieciešams darba grāmatas kopijakuru apstiprinājis darba devējs ar obligātu norādi, ka aizņēmējs strādā līdz šai dienai. Šajā gadījumā saskaņā ar standarta prasībām kalpošanas laikam vajadzētu būt pēdējam ne mazāk 6 mēneši.

- Maksātspēja. Algai jābūt ne tikai stabilai, bet arī oficiālai. Šāda ienākumu avota esamība tiek apstiprināta sertifikāts 2 - iedzīvotāju ienākuma nodoklis nu piemērots deklarācija. Ja kāda iemesla dēļ ar šiem dokumentiem nav iespējams apstiprināt pilnu ienākumu summu, dažām kredītorganizācijām ir atļauts to aizpildīt sertifikāts bankas veidlapā. Protams, šajā gadījumā uzticēšanās klientam būs zemāka.

Kopumā bankas aizdod pēdējo daļu daudz labprātāk. Tas ir saistīts ar faktu, ka galu galā pieteikuma iesniedzējam piederēs viss nekustamais īpašums.Šādās situācijās kā papildu nodrošinājumu ir iespējams uzrādīt daļu no dzīvokļa, kas jau pieder īpašuma tiesībām.

Zemāks banku risks noved pie tā, ka aprakstītajā gadījumā nosacījumi būs daudz pievilcīgāki.

Starp galvenajām pēdējās akcijas aizdevuma īpašībām var izdalīt:

- vidējā likme līmenī 16% gadā;

- maksimālais līguma termiņš ir diapazonā 5-25 gadus vecs;

- pirmā iemaksu pieejamība EUR apmērā no 10% iegādātās akcijas izmaksas (dažos gadījumos ir atļauta tās neesamība).

Aizņēmējam ir jāsaprot, ka banka viņam prasīs ieķīlāt nevis iegādātā īpašuma daļu, bet gan visu dzīvojamo īpašumu, t.sk. pēdējā daļa. Citiem vārdiem sakot, tūlīt pēc tam, kad pilsonis ir noslēdzis īpašumtiesības uz dzīvokli, viņš zaudēs tiesības rīkoties ar to līdz aizdevuma atmaksai.

2. Vienas akcijas atpirkšana

Daudz grūtāk ir iegūt hipotēku, lai atpirktu daļu dzīvoklī, kurā aizņēmējs nav iesaistīts. Šajā gadījumā īpašums pēc darījuma pilnībā nepieder īpašniekam.

Tas noved pie tā, ka kredītiestādes ļoti nevēlas izsniegt hipotēku, lai iegādātos akciju. Tāpēc ir gandrīz neiespējami atrast banku, kas piekrīt sniegt aizdevumu, lai iegādātos tādu īpašuma daļu, kas nepieder aizņēmējam.

Svarīgi saprastka attiecīgais aizdevums ir saistīts ar ķīlu bankai tikai akcijas dzīvokļi. Pārdot to gadījumā, ja rodas problēmas ar parāda fondu atdošanu, būs gandrīz neiespējami. Pat ja jums izdosies, maz ticams, ka cena būs labvēlīga.

Lai iegūtu attiecīgā veida hipotēku, aizņēmējam būs jāpieliek ievērojamas pūles. Pirmkārt, jums būs jāmēģina pārliecināt banku par tās maksātspēju. Būs jāpierāda, ka pastāv ļoti reāla iespēja savlaicīgi un pilnībā izpildīt aizdevuma saistības.

Banka izvirza nopietnas prasības ne tikai aizņēmējam, bet arī iegādātajai daļai.

Iegādātajai īpašuma daļai jāatbilst šādiem nosacījumiem:

- nevainojams tehniskais stāvoklis;

- pieņemams likviditātes līmenis;

- pilnīga atbilstība visiem tehniskajiem standartiem;

- Atrašanās vieta labā pilsētas rajonā.

Ir svarīgi paturēt prātā, ka tradicionāli vienas hipotēkas likmes tiek noteiktas vienai akcijai vismaz par 3% augstāksnekā ar pēdējās akcijas iegādi. Protams, pilnas slodzes darbs, oficiāli regulāri ienākumi un tīra kredītvēsture šādā situācijā ir obligāti. Turklāt to var pieprasīt papildu drošība formā mantas ieķīlāšana, galvojumi vai atrakcija līdzaizņēmēji.

Tādējādi izredzes iegūt hipotēku vienai akcijai ir ļoti maz. Bet tie joprojām pastāv. Tiesa, pozitīva lēmuma pieņemšanai būs jāpieliek ievērojamas pūles.

6. jautājums. Kurai bankai labāk ņemt hipotēku?

Katrs aizņēmējs, izvēloties banku hipotēkas reģistrēšanai, pievērš uzmanību dažādiem aizdevuma nosacījumiem. Turklāt katram iedzīvotājam visnozīmīgākās ir dažādas pazīmes.

Izvēloties hipotēkas programmu, viņi visbiežāk salīdzina:

- pirmā iemaksa;

- procentu likme;

- lojalitāte pret aizņēmēju.

Tomēr ne visiem ir laiks, enerģija un vēlme patstāvīgi analizēt hipotēkas nosacījumus dažādās bankās. Šajā gadījumā var noderēt profesionāļu veiktie vērtējumi.

| Kredītu organizēšana | Programmas nosaukums | Likme (% gadā) | Pirmā iemaksa% no mājokļa izmaksām |

| Sobinbanka | Hipotēkas īpašums | 8,00 - 11,00 | 10,0 |

| Komunikāciju banka | Jūsu hipotēka | 9,50 - 12,00 | 10,0 |

| Sberbanka | Valdības atbalsta programma | 13,00 | 15,0 |

| Alfa banka | Par sekundāro mājokli | 14,80 | 10,0 |

| VTB24 | Hipotēka dzīvokļu pirkšanai otrreizējā tirgū | 14,90 | 10,0 |

7. jautājums. Kur un kā saņemt hipotēkas kredītu dzīvoklim, ja ir bojāta kredītvēsture?

Krievijā vēl nesen daudzas bankas izsniedza patēriņa kredītus visiem ienācējiem, nedomājot par to, vai aizņēmējs varētu atmaksāt parādu.

Pēc krīzes iestāšanās daudzi pilsoņi nespēja izpildīt savas saistības.Rezultāts bija nožēlojams - vairums kredītņēmēju bezcerīgi sabojāja kredītvēsturi, dokumentācijā bija iekļautas piezīmes par kavējumiem un atteikumiem veikt maksājumus.

Pēc kāda laika daži pilsoņi ar sabojātu kredītvēsturi vēlējās saņemt hipotēku. Tomēr viņi saskaras ar banku nevēlēšanos sadarboties ar tām. Kā būt šajā situācijā? Vai tiešām jums ir jāatsakās no idejas iegādāties savu dzīvokli?

Iespējas hipotēkas saņemšanai ar sliktu kredītvēsturi

Iespējas hipotēkas saņemšanai ar sliktu kredītvēsturi

Patiesībā nevajag izmisumā. Pat gadījumos, kad vairākas bankas atteicās piešķirt hipotēku, nav garantijas, ka piekrišana netiks iegūta visās citās.

Mūsdienās to cilvēku skaits, kas vēlas ņemt hipotēku, kļūst arvien mazāks, tas noveda pie tā, ka daudzas bankas (īpaši reģionālās) ir kļuvušas lojālākas pret tiem, kuri vēlas saņemt hipotēkas aizdevumu. Bieži vien viņi piekrīt neņemt vērā iepriekšējo kredītvēsturi.

Mēs iesakām arī izlasīt mūsu rakstu par to, kuras bankas nepārbauda kredītņēmēju kredītvēsturi, kur jūs atradīsit banku sarakstsnepārbaudot CI.

Ir vēl viena izeja no sarežģītās situācijas. - meklēt palīdzību no hipotēku brokeri. Lielākajai daļai no viņiem ir savas attiecības ar bankām, viņiem ir daudz vieglāk iegūt apstiprinājumu saviem klientiem, pat gadījumos, kad kredītvēsture ir bezcerīgi sabojāta. Turklāt pieredzējuši speciālisti brokeru tirgū var saņemt procentu likmju atlaides.

Brokeris ir viegli atrodams. Lielajās pilsētās ir veseli uzņēmumi, kas sniedz starpniecības pakalpojumus. Mazās pilsētās varat sazināties ar populāro nekustamo īpašumu aģentūru. Daudziem no viņiem ir šāds personāla speciālists.

Protams, jums būs jāmaksā par brokera pakalpojumiem. Tomēr iztērētā nauda vairāk nekā atmaksāsies. Galu galā tie palīdzēs ietaupīt milzīgu laiku, nervus un naudu.

12. Secinājums + video par tēmu

Tādējādi hipotēkas iegūšana nav tik grūta, kā šķiet no pirmā acu uzmetiena. Tiesa, ar vienu brīdinājumu - ja aizņēmējam ir nemainīgi oficiāli ienākumi. Bet citos gadījumos ar pienācīgu rūpību jūs varat sasniegt vēlamo rezultātu.

Bet ir vērts paturēt prātā, ka samaksāt par aizdevumu ilgāk par divpadsmit gadiem nebūs viegli. Tāpēc joprojām Iepriekš Parakstot līgumu, ir svarīgi rūpīgi izanalizēt savas finansiālās iespējas. Dažos gadījumos labāk ir uz īsu brīdi atlikt tik nopietna aizdevuma saņemšanu.

Noslēgumā mēs iesakām noskatīties interesantu video par to, kā pašam iegūt hipotēku dzīvoklim, kur nekustamo īpašumu darītājs sniedz noderīgus un praktiskus padomus iesācējiem:

Jautājumi lasītājiem!

Vai tuvākajā laikā plānojat ņemt hipotēku dzīvoklim vai citam nekustamajam īpašumam? Kurā bankā jūs apsverat hipotēku kredītu?

Vēlam finanšu žurnāla RichPro.ru lasītājiem veiksmi finanšu lietās, vienkāršu un bez grūtībām reģistrētu hipotēku aizdevumus un, pats galvenais, ātru un kvalitatīvu to atmaksu.